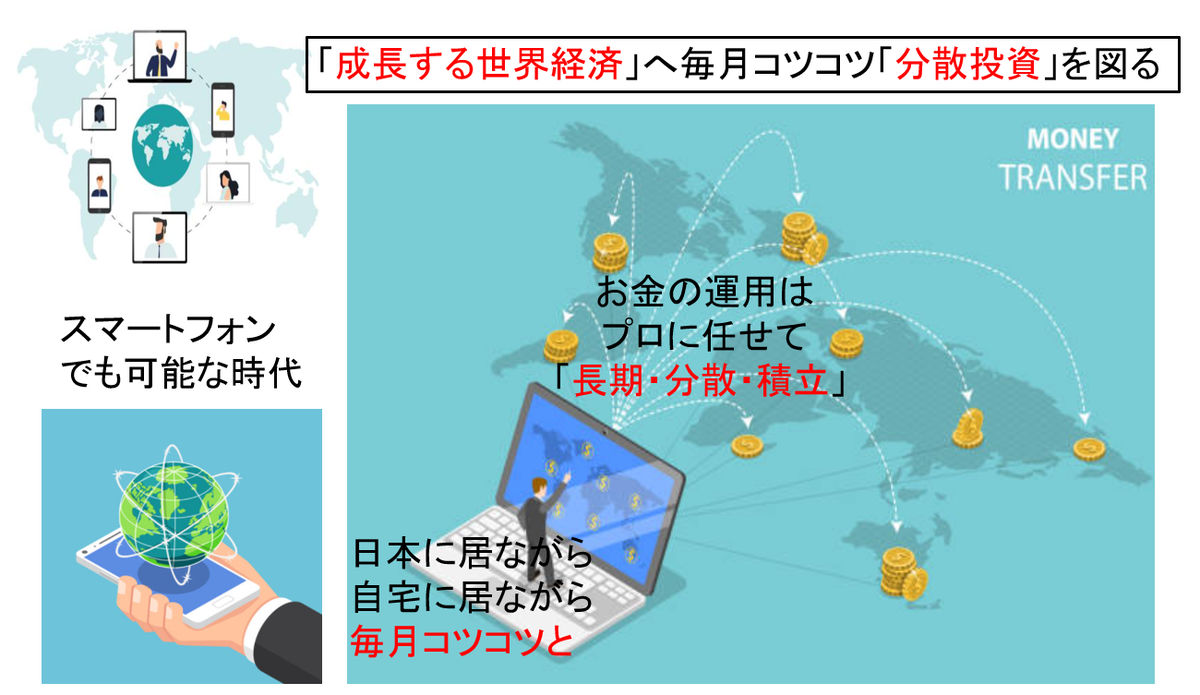

パソコン・スマホ1台あれば、ご相談できます!

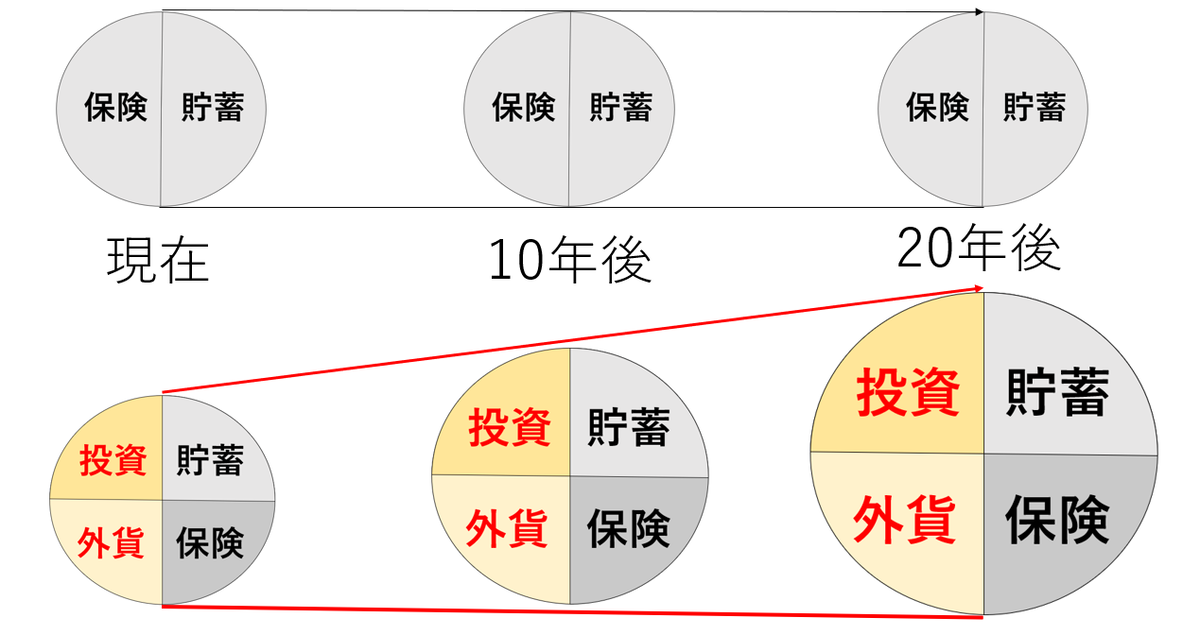

日本の家計の中に埋まっている

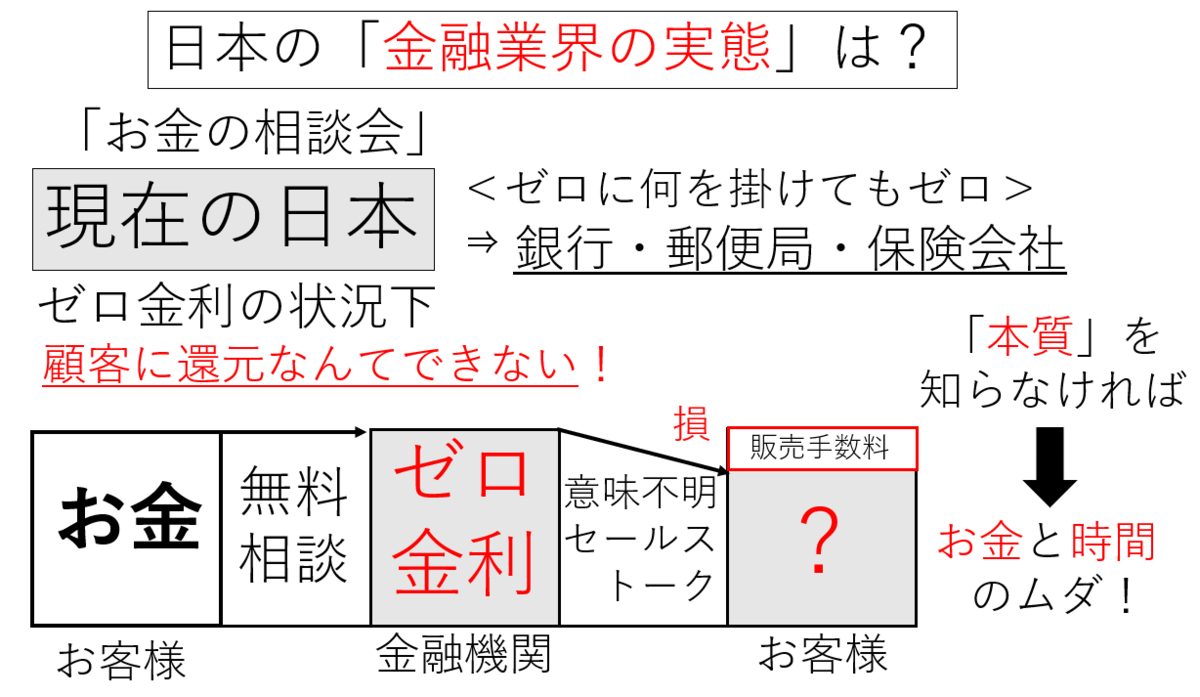

ゼロ金利・超低金利の貯蓄・保険

☟

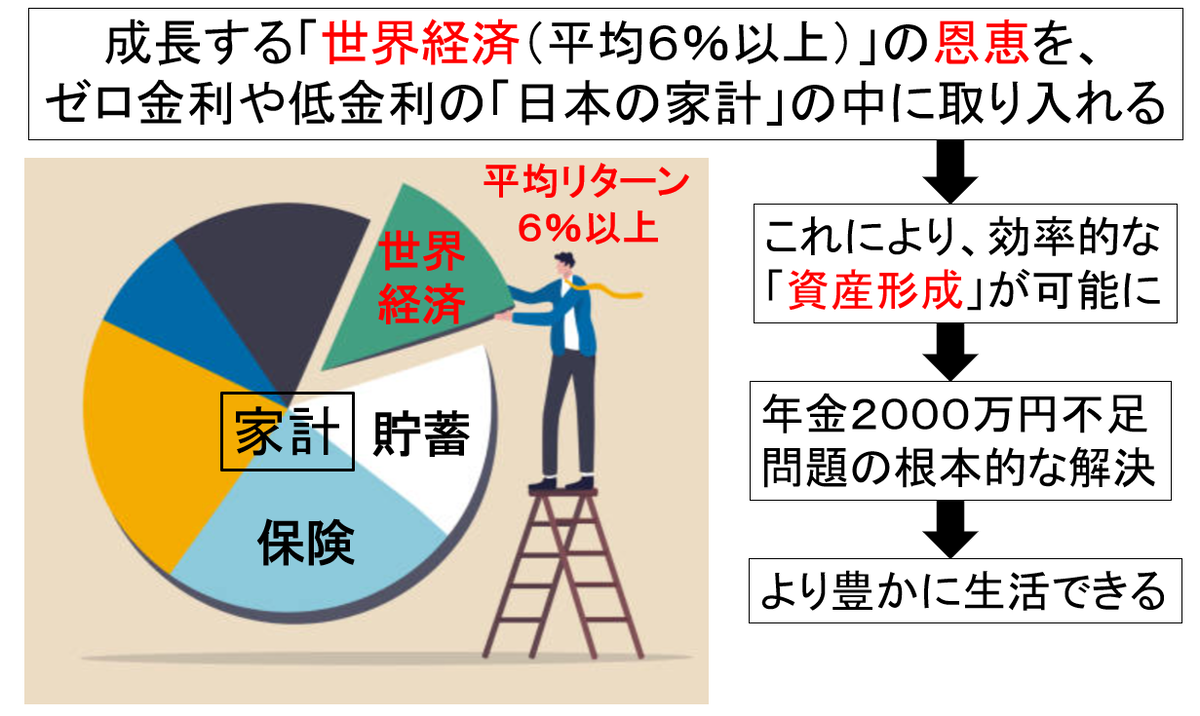

成長する世界経済を通じて

世界トップレベルの金融資産に

「長期・分散・積立て」投資

☟

時間を味方に

「自分の人生」「普通の人生」

を生きた方

☟

新しいタイプの「成功者」

一人ひとりの人生に普通なんてない

まずは、こちらの動画をご覧ください!

夢を実現された「普通の方」の感想(動画3分)

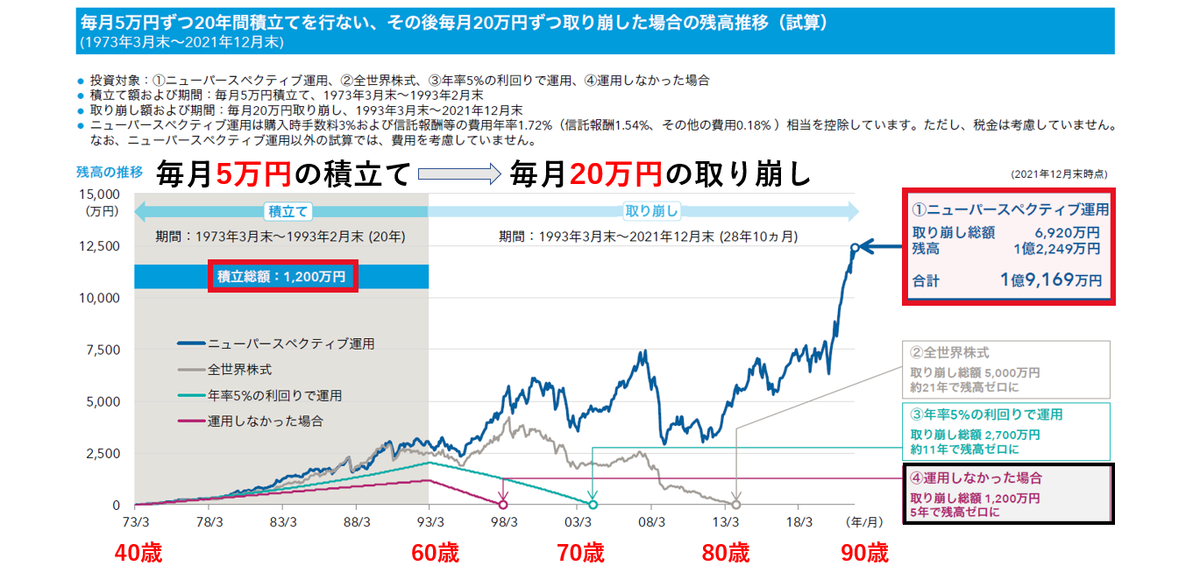

40歳~60歳までの20年間、毎月5万円を積立て(20年間×5万円=総額1200万円)、それを60歳から毎月20万円を取り崩したとします。その後、89歳までの取り崩し総額は6920万円、さらにその時点の運用残高が1億2249万円、その合計1億9169万円。

➡これが世界トップレベルの資産運用力の現実です。あくまでも、過去の運用実績ですが、成長する界経済に「長期・分散・積立て」投資を行った場合の事実です。

こうした事実を知った上で、リスクをコントロールしながら、どうやって、自分の人生や生活に「成長する世界経済の恩恵」を取り入れていくか、を考えてみませんか?

成長する世界経済に

「長期・分散・積立て」投資

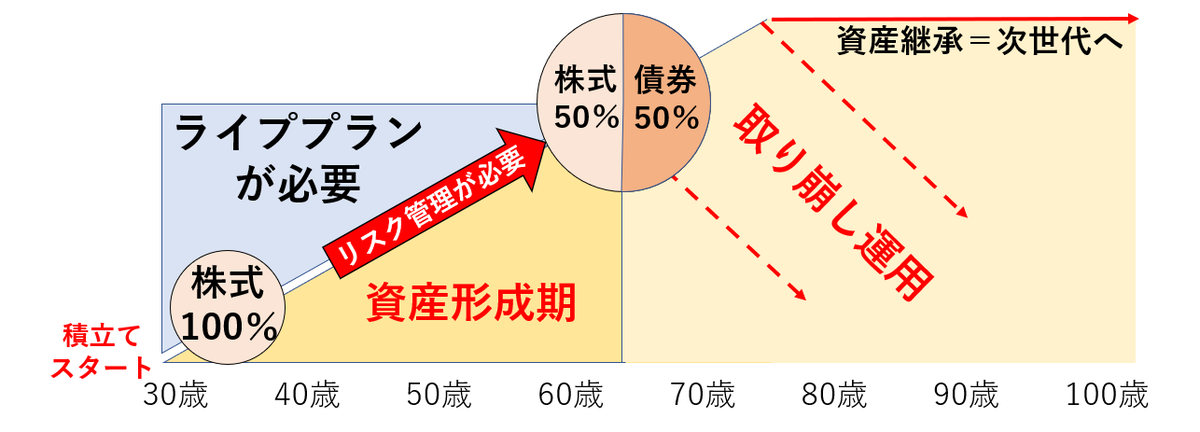

家計の「見える化」から「ライフプラン」の実現へ

学校では教えてくれない

ライフプラン(人生設計)

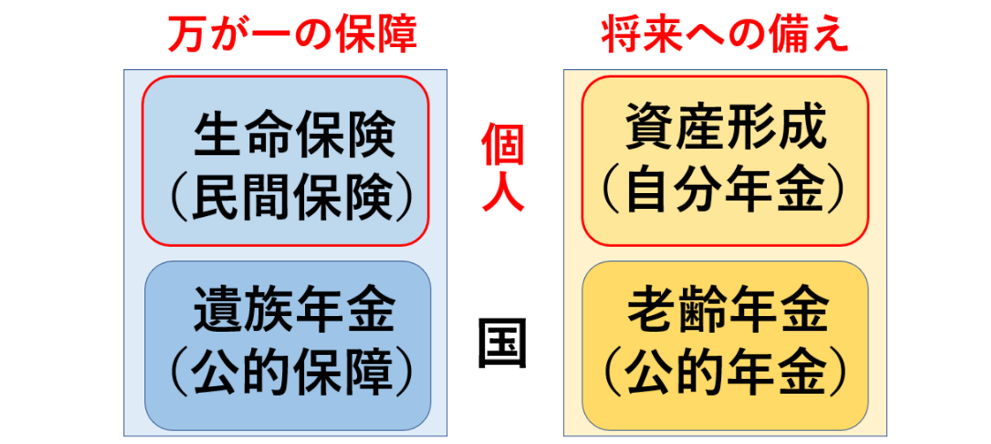

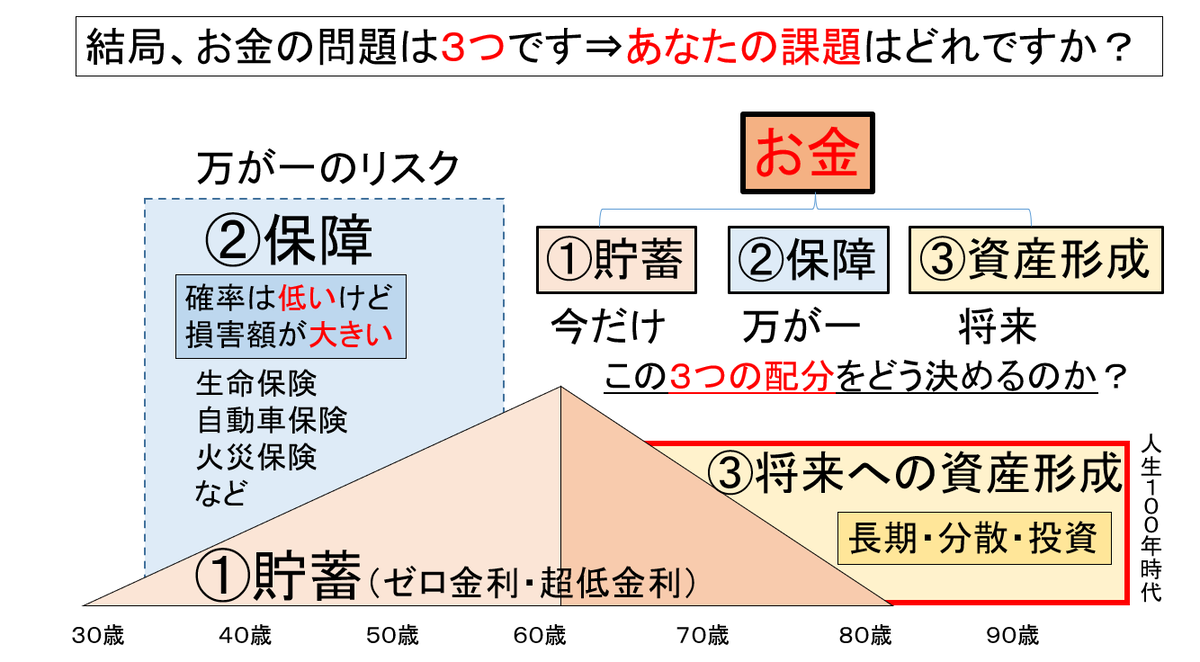

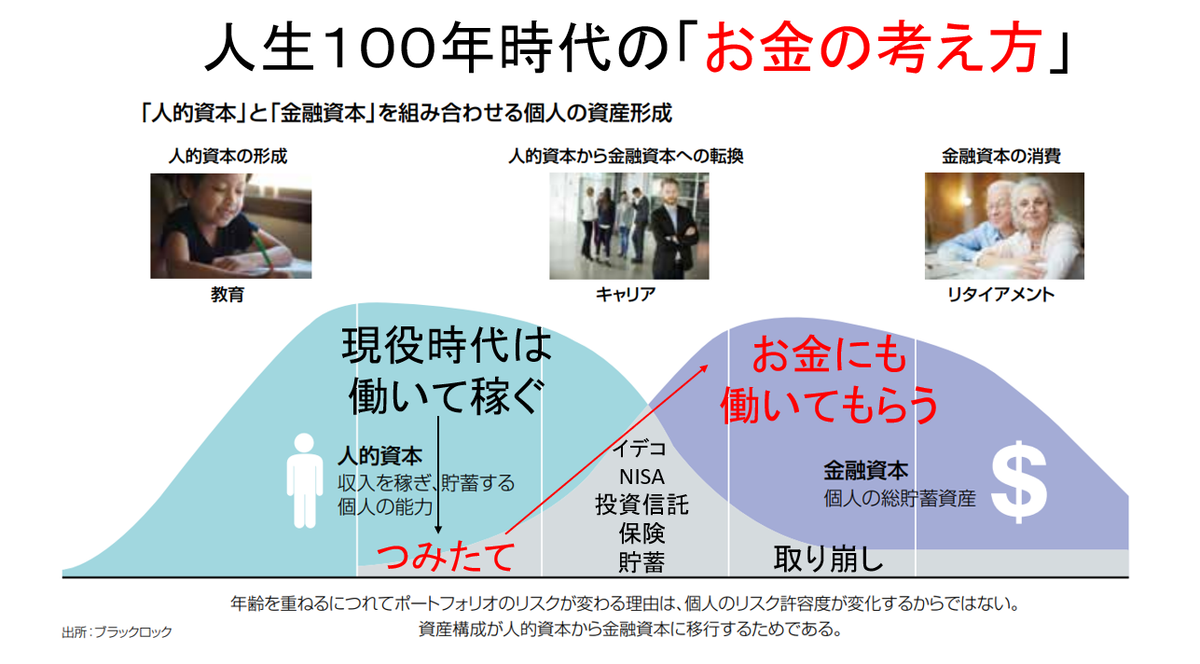

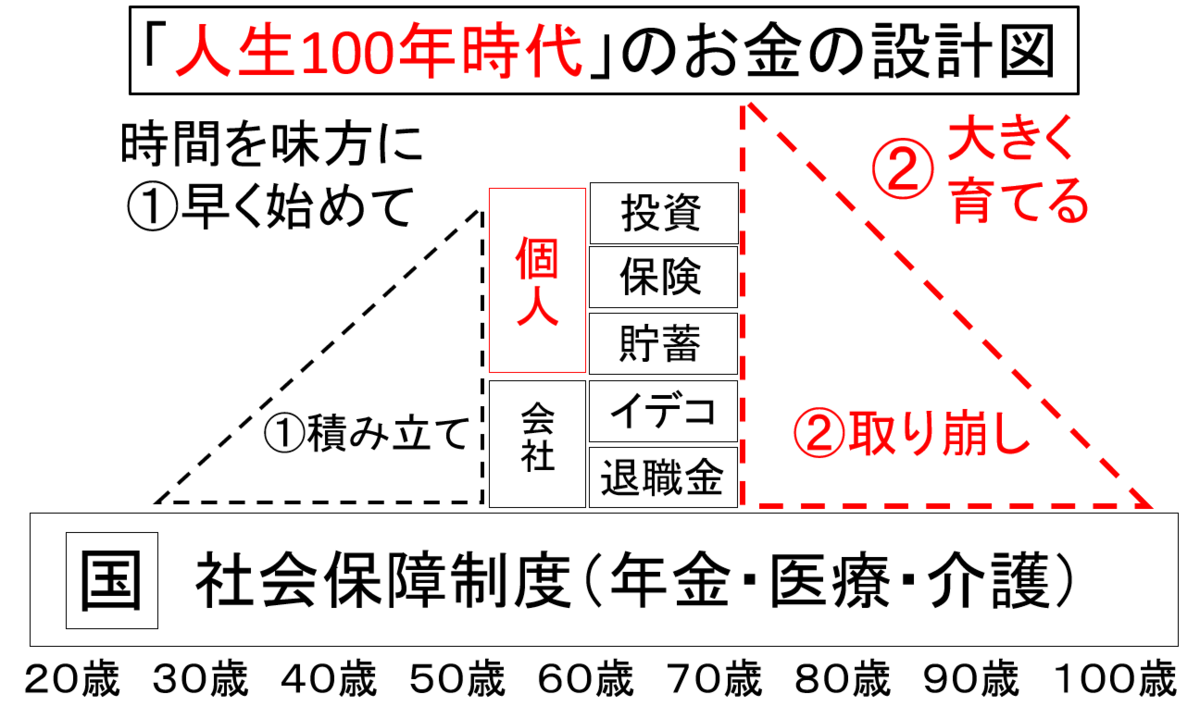

<人生100年時代のお金の考え方>

お金にも働いてもらう・お金の寿命を延ばす

マネープラン(資金計画)

2022年4月

①公的年金制度の変更があり

②高校では投資教育がスタートしました

①+②は何を意味しているのか?

☟

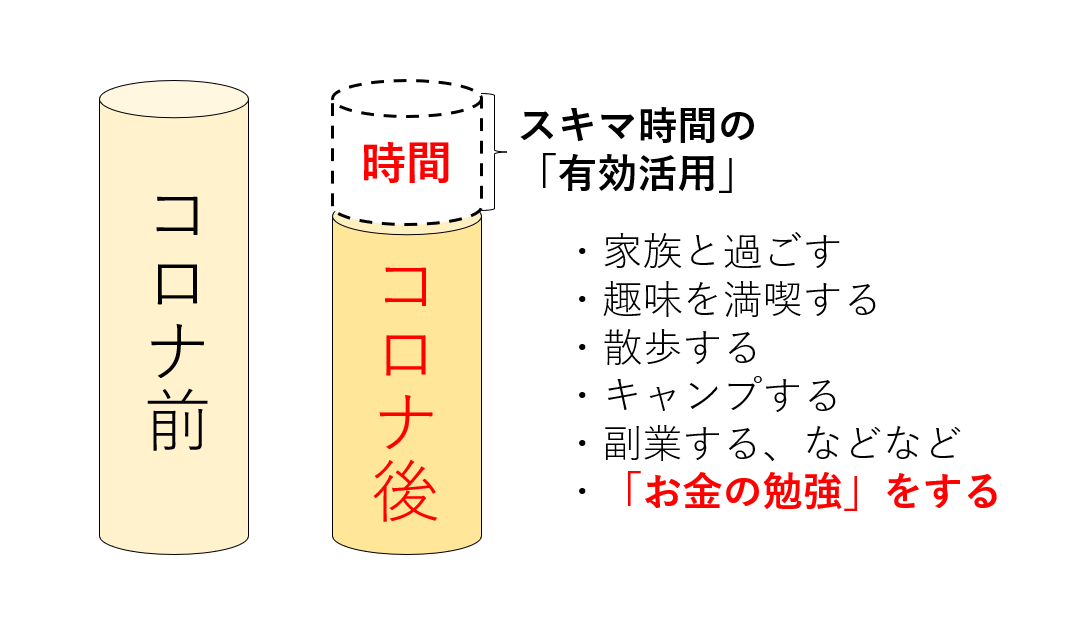

そして「新型コロナ」によって、

私たちの生活や仕事、考え方は

大きく変わりました

☟

だからこそ、この機会に

「スキマ時間を有効活用」して

「お金の勉強」をしてください。

それは何十倍、何百倍もの価値になって、あなたや、家族に返ってきます。

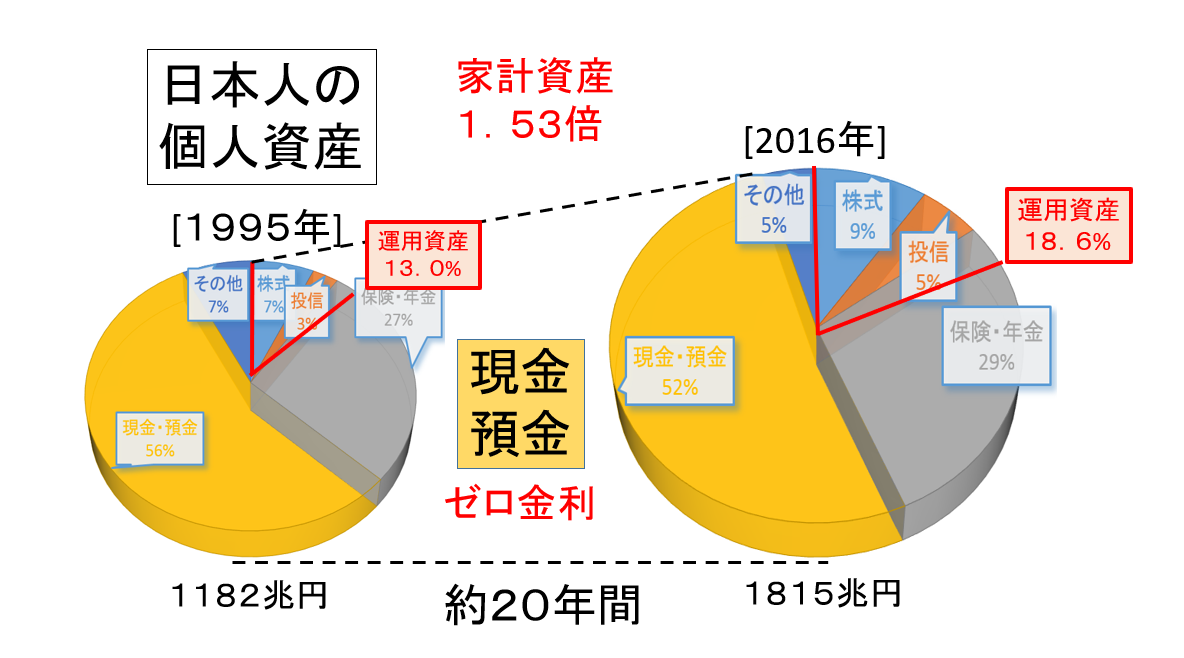

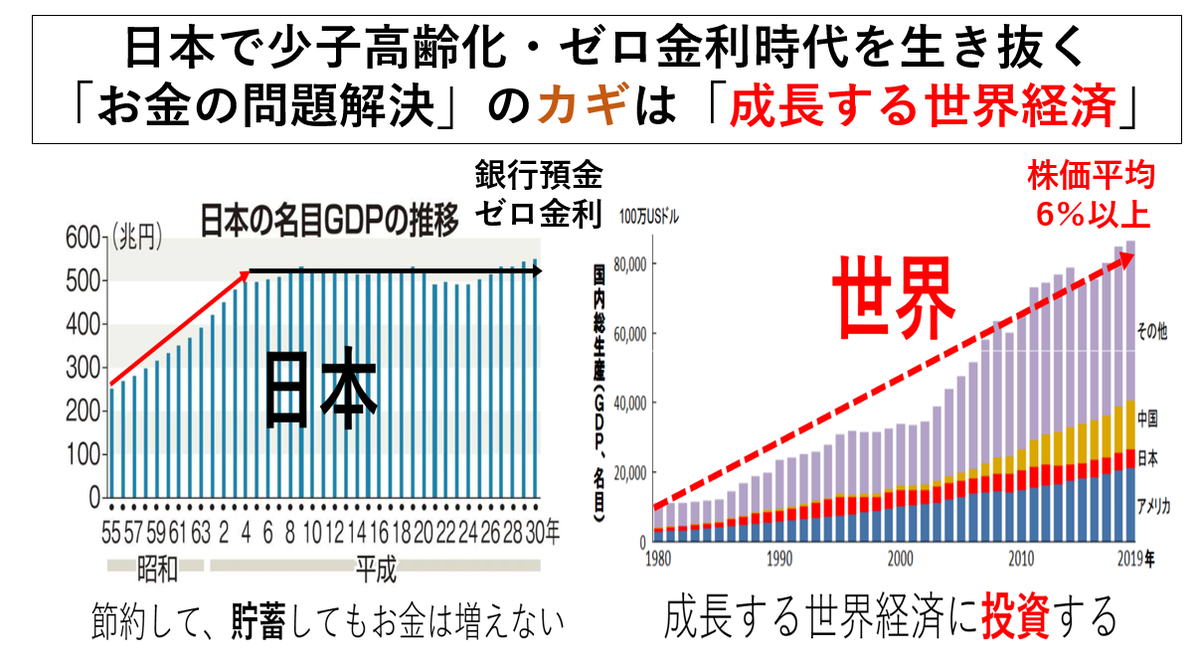

この20年の間に、

日本は少子高齢化・経済低迷へ

☟

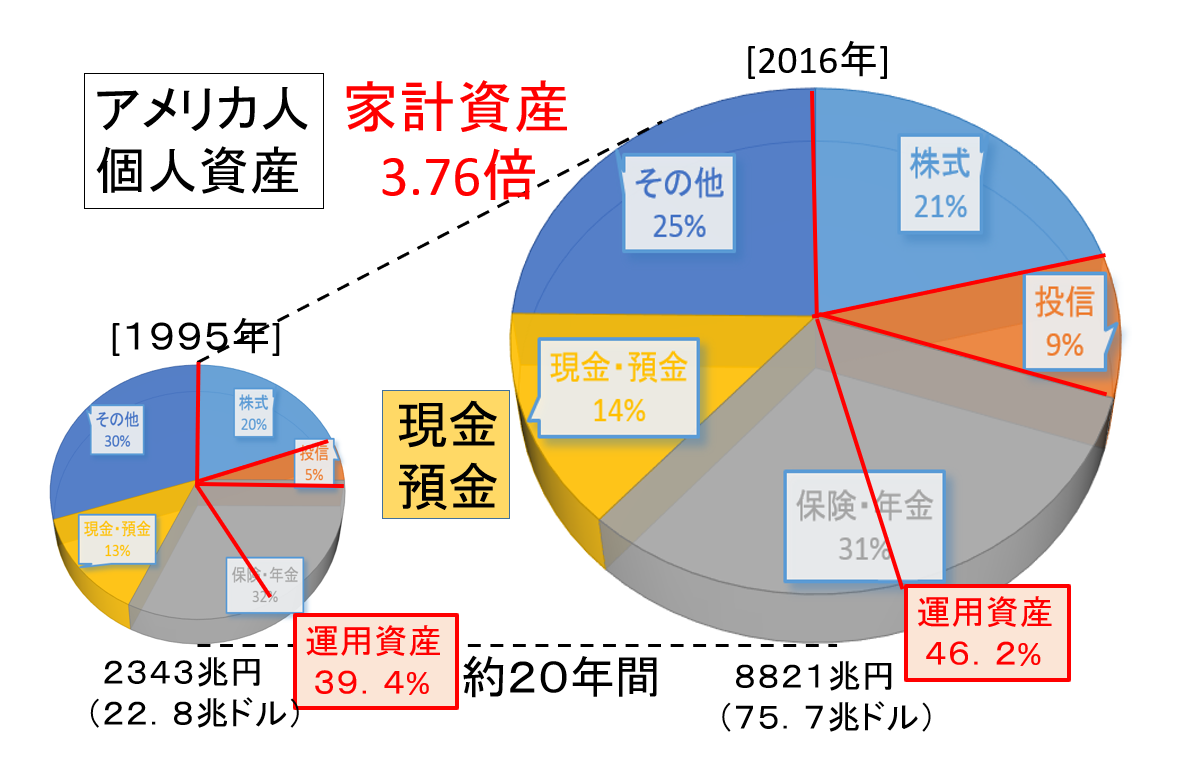

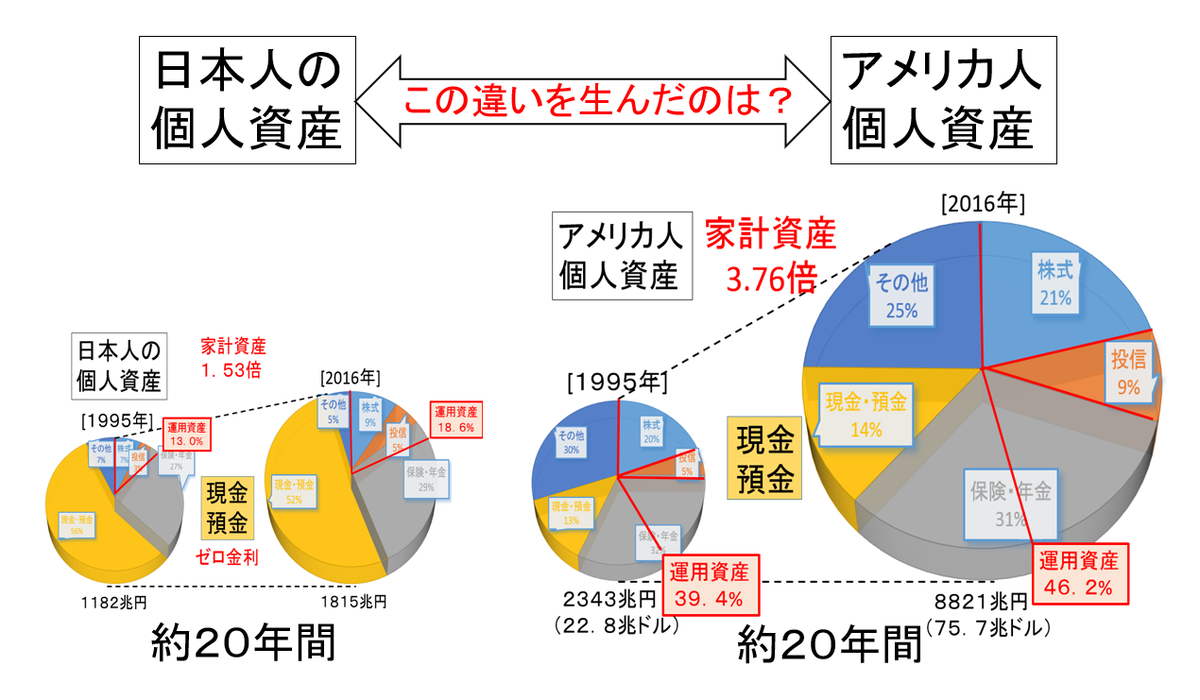

日米の家計はどう変わったか?

この20年間で、日本の家計資産は1.53倍に

ところが・・・

この20年間で、米国の家計資産は3.76倍に

➡この違いを生んだのは何なのか?

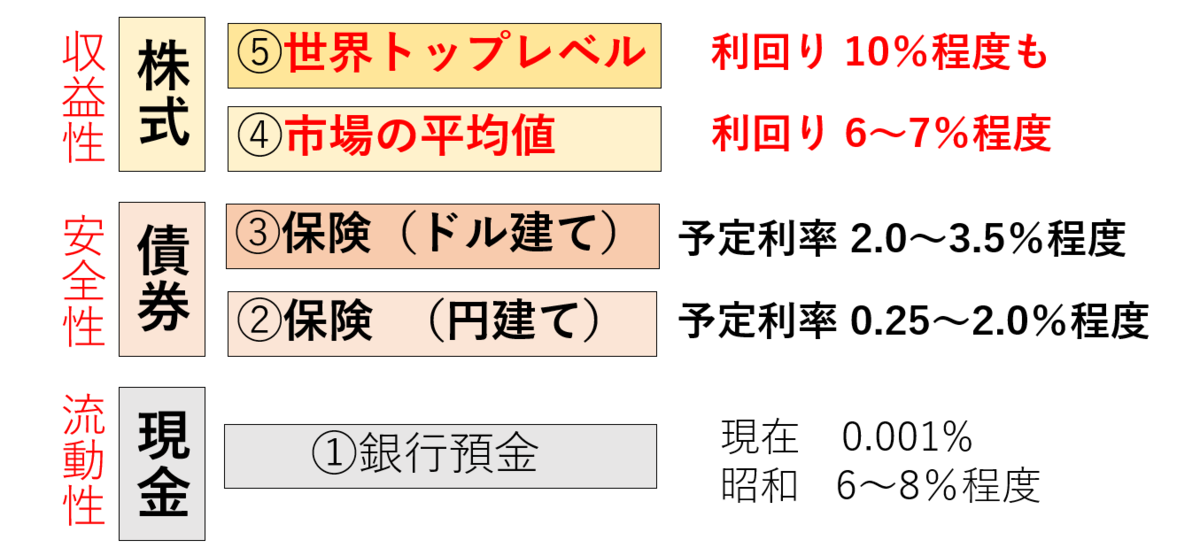

それぞれの金融商品の特性

メリット・デメリットを理解して、

目的別に使い分ける

金融機関は教えてくれない

投資の罠、保険の嘘!

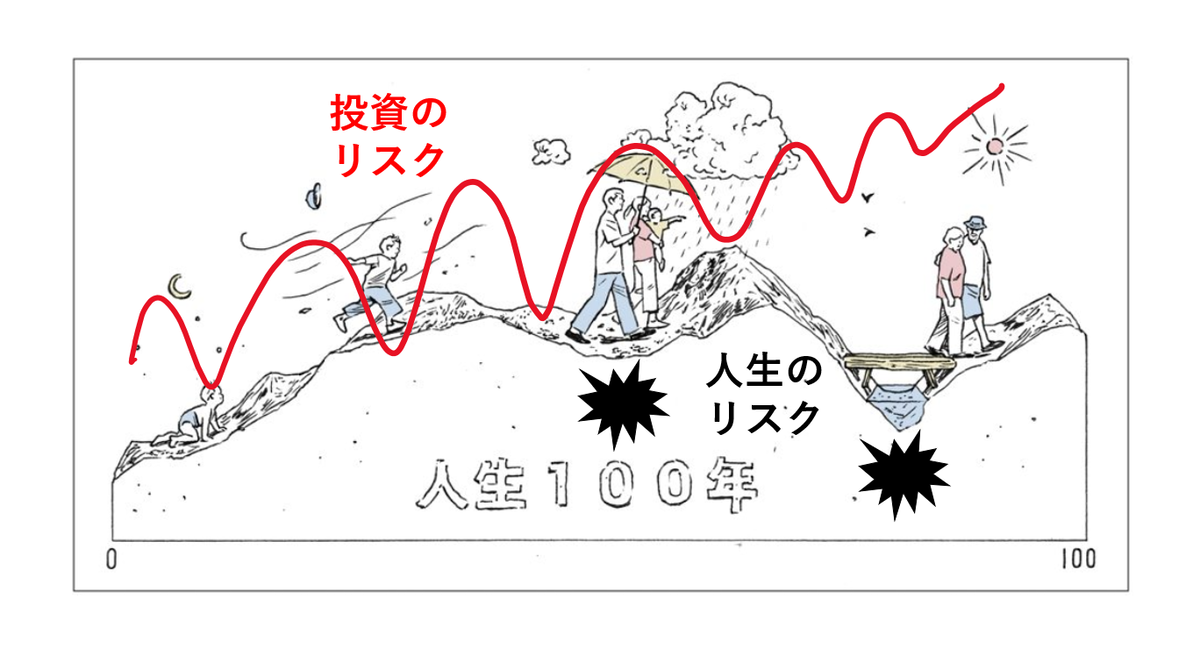

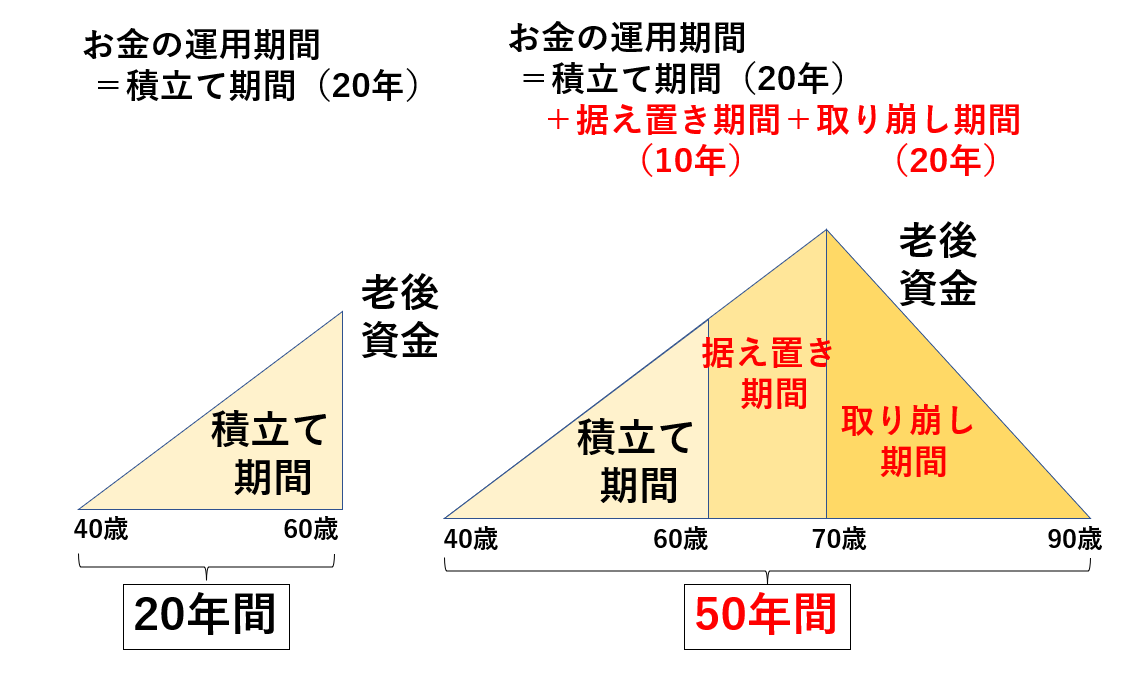

あなたのお金が働いてくれる時間

➡それを20年だと考えているのか?

➡それを50年だと考えているのか?

それによって

人生に大きな違いが出ます!

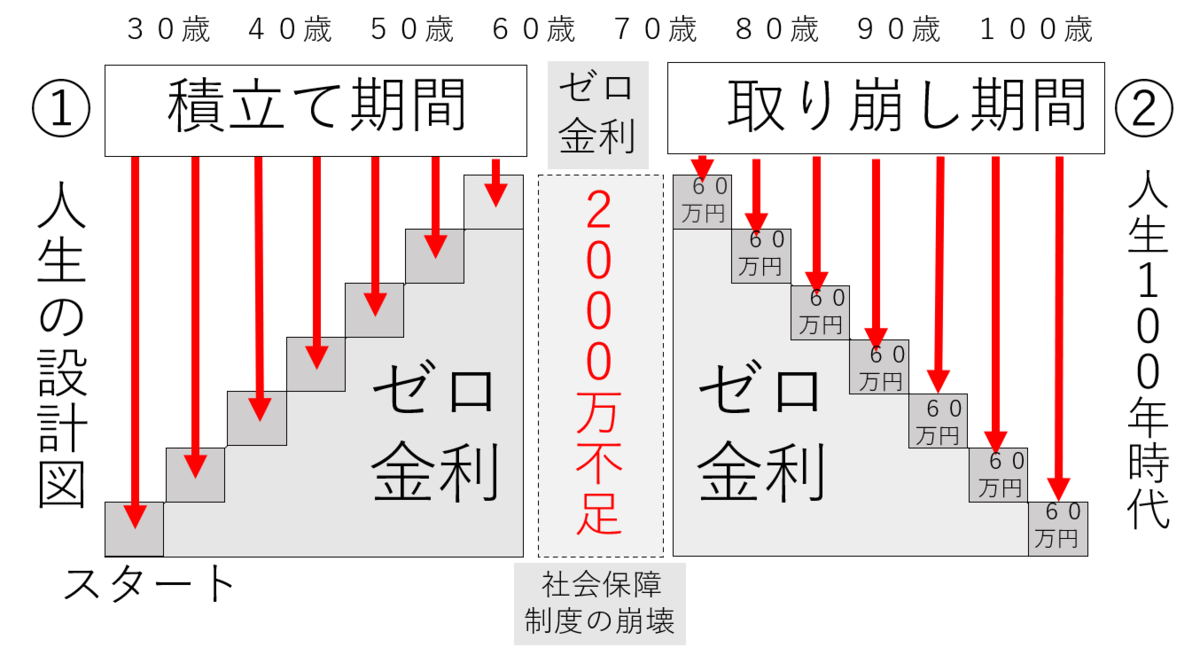

例えば、現在40歳の方が、60歳までに「老後資金の準備」をしたとします、それでは、この場合のお金の運用期間は何年ですか、60歳-40歳で20年ですか?

いや、それは違うと思います。

40歳から60際までの20年が「積立て期間」で、60歳から70歳まで10年が「据え置き期間」、そして70歳から90歳まで20年「取り崩し」した場合は、合計50年になります。

20年「積立て期間」+10年「据え置き期間」+20年「取り崩し期間」=50年

あなたが、もし30代40代50代であれば、まだ約50年(半世紀)の「お金を運用する時間」があります。お金=時間=命です、もっと正確に言えば、お金<時間<命、です。

だから真剣に考えて欲しいんです。

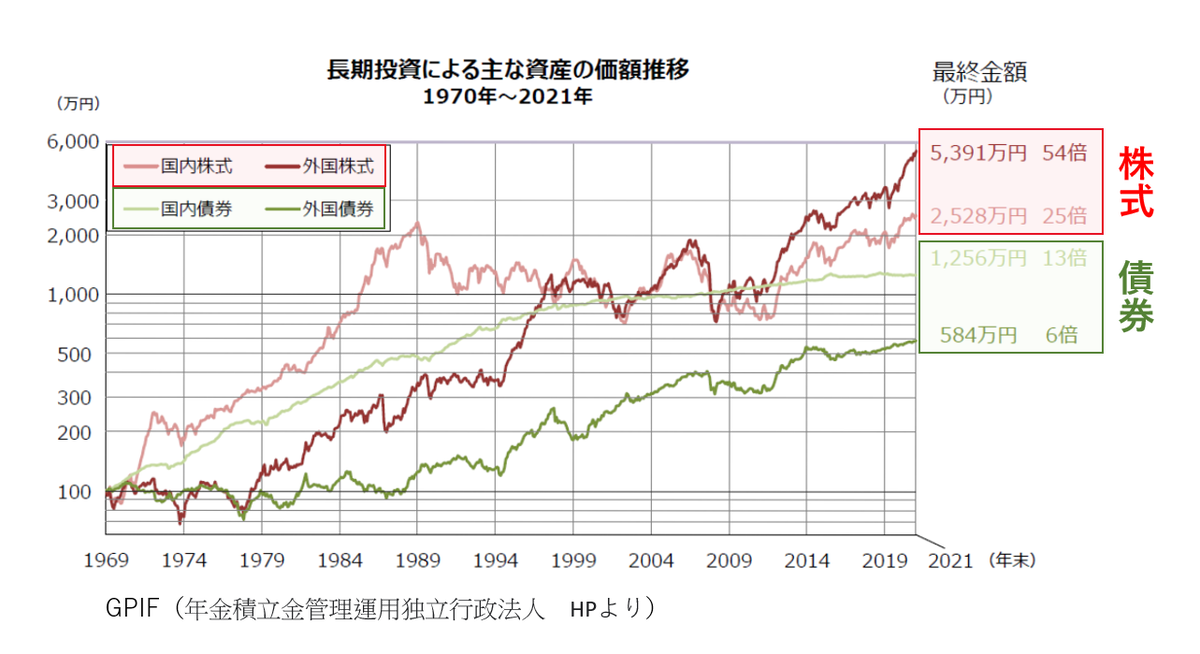

50年間で、お金はこれだけ増えます

この「時間」を有効に使うには?

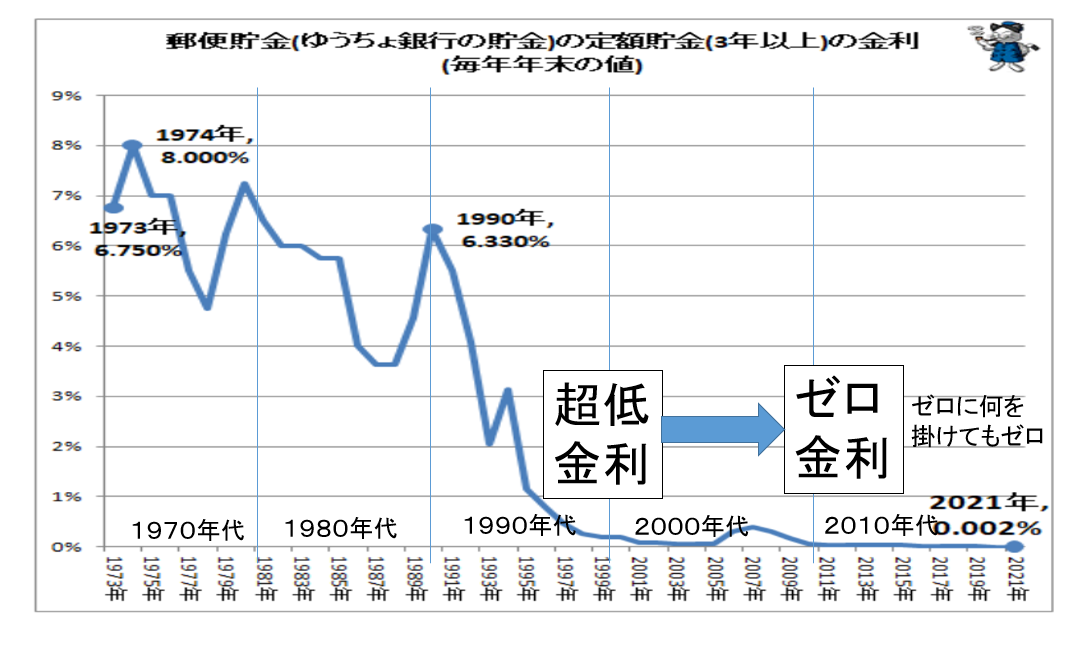

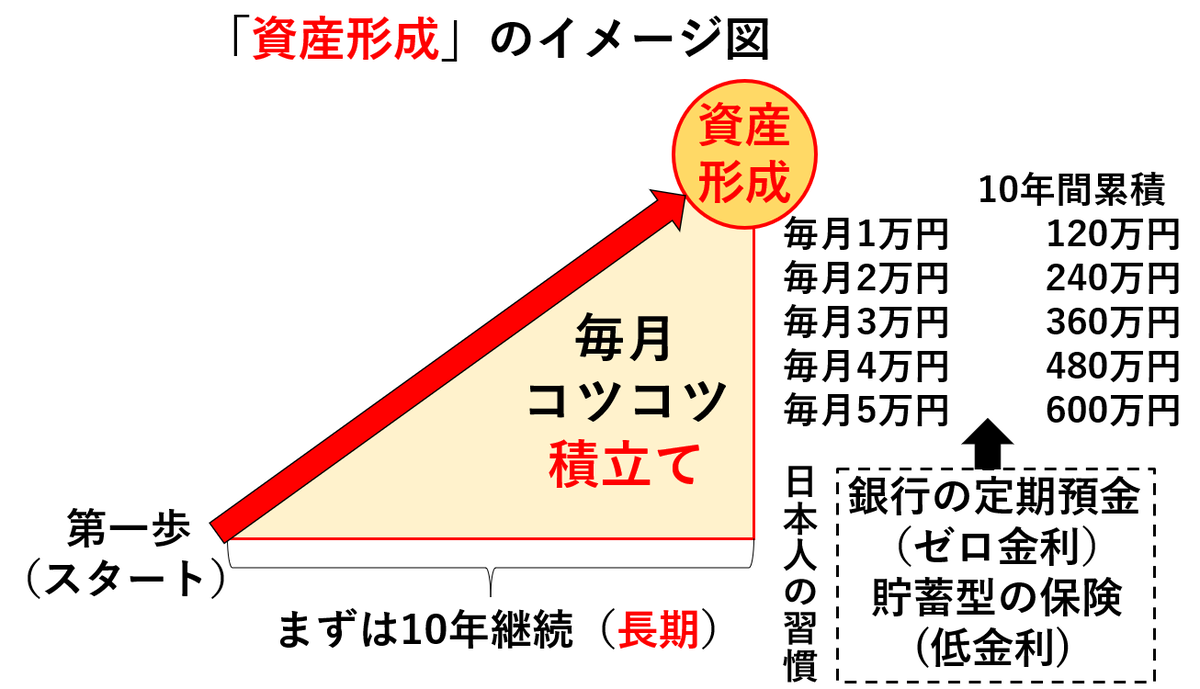

過去50年間で、外国株式は54倍、国内株式は25倍、国内債券は13倍、海外債券は6倍に増えています。日本では20年以上も続く、ゼロ金利(超低金利)が異常なんです。

お金の流れは

「日本から世界へ」

令和4年は、

平成34年ではありません!

昭和97年でもありません!

郵便局の定額貯金の金利の推移

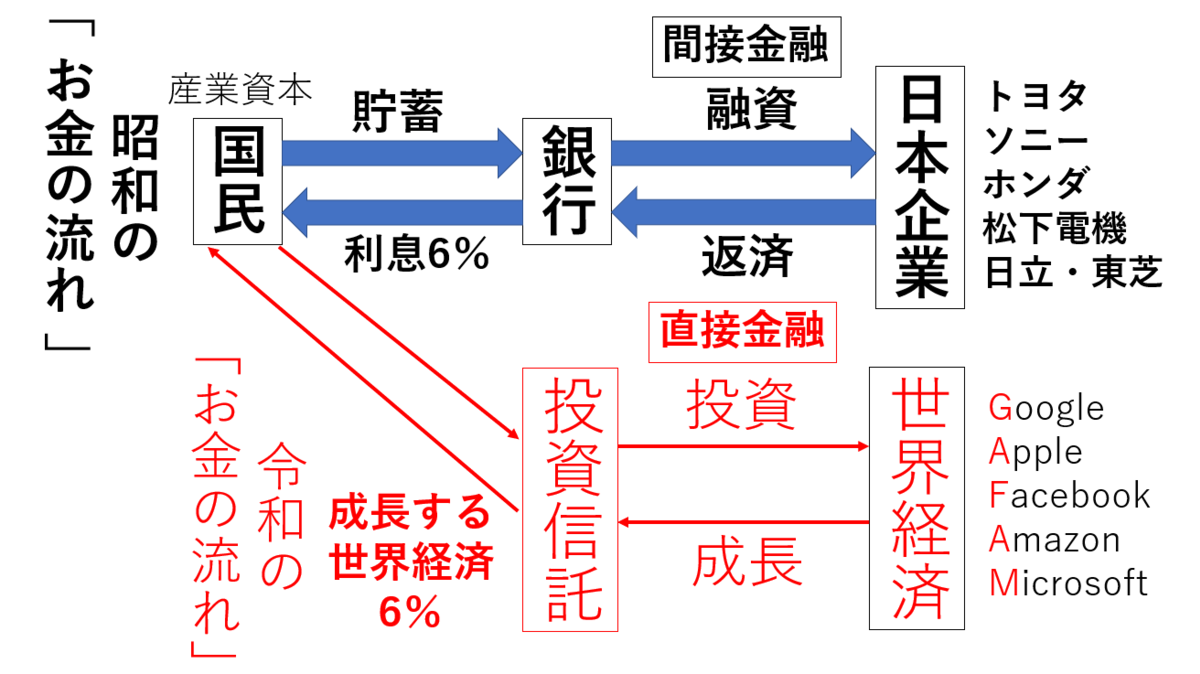

お金の流れは、「日本から世界へ」変わっています。この成長する世界経済を、日本の家計の中に取り組むことができれば、より豊かな人生、生活ができるはずです。

今は、お金の「置き場所」を

真剣に考える時代です!

➡なぜなら「お金の増え方」が違います

現在の日本では少子高齢化、経済低迷が続いていますが、かつて1970年代「高度成長期」、1980年代「バブル期」があったように、世界には成長する国、企業が、まだまだあります。それを、家計の中で「今すぐ使うお金➡銀行預金」「将来使うお金➡資産形成」に分ければ良いという話です。

<かつてのお金の常識>

富裕層だけが余裕資金で、

株式投資を行うもの(短期・集中・一括)

<今のお金の新常識>

誰でも家計改善を行うことで、

資産形成できる(長期・分散・積立て)

世界トップレベルの

「資産運用力」は?

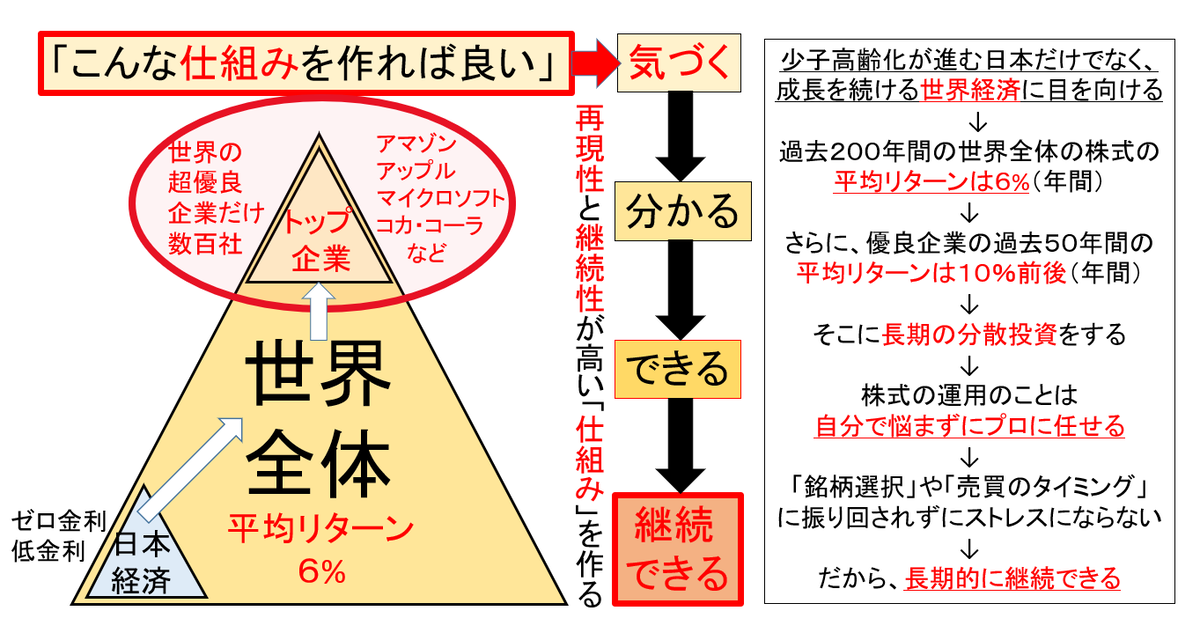

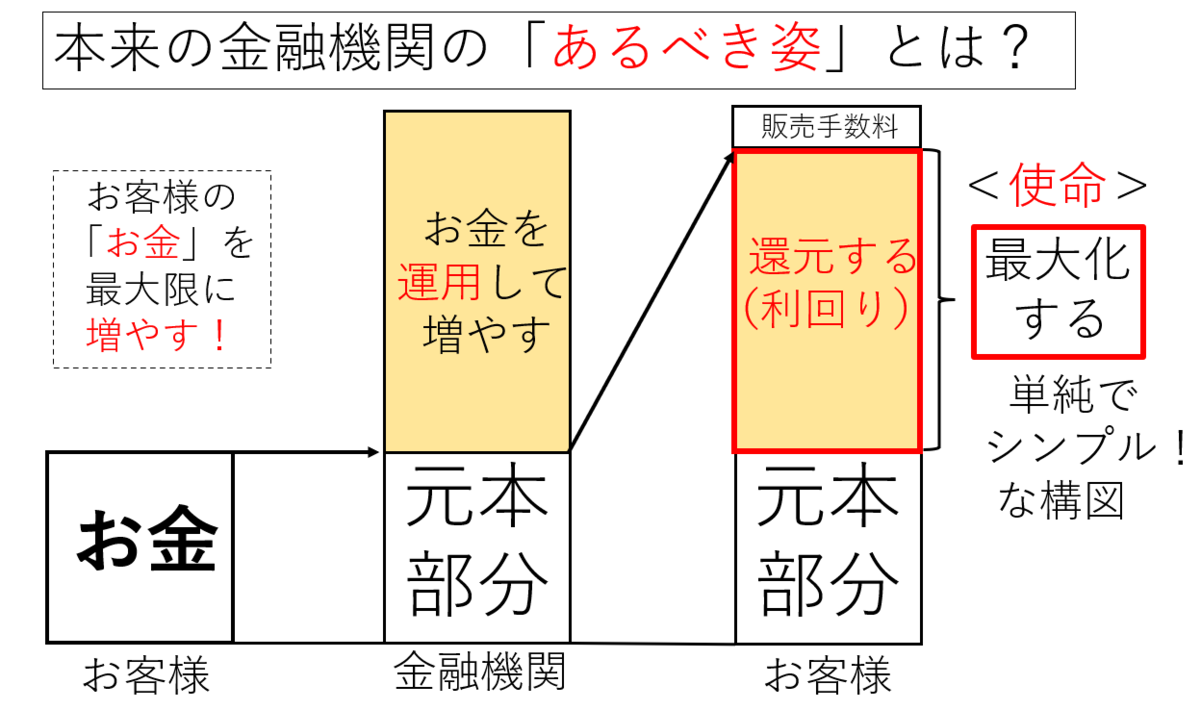

世界全体に投資するとは、世界の数千社、数万社に分散投資を図ることになります。分散投資は、分散のやり方で逆にパフォーマンスを下げてしまいます、なぜならば成長が見込めない会社にも投資をしてしまう形になるからです。

そのため、数百社程度の優良な企業だけを厳選できれば、さらに投資のパフォーマンスを上げることができます。

世界トップレベルの資産運用力、詳しくはこちらをクイック

日々変わる経済状況に応じて、「プロが運用」しますので、自分で銘柄選択に悩む、変更する必要はありません。基本は「ほったらかし」で大丈夫です!それが、スマホ、パソコン1台あれば、自宅からでも、「毎月コツコツ」分散投資ができる時代です。

「知っているか」「知らないか」

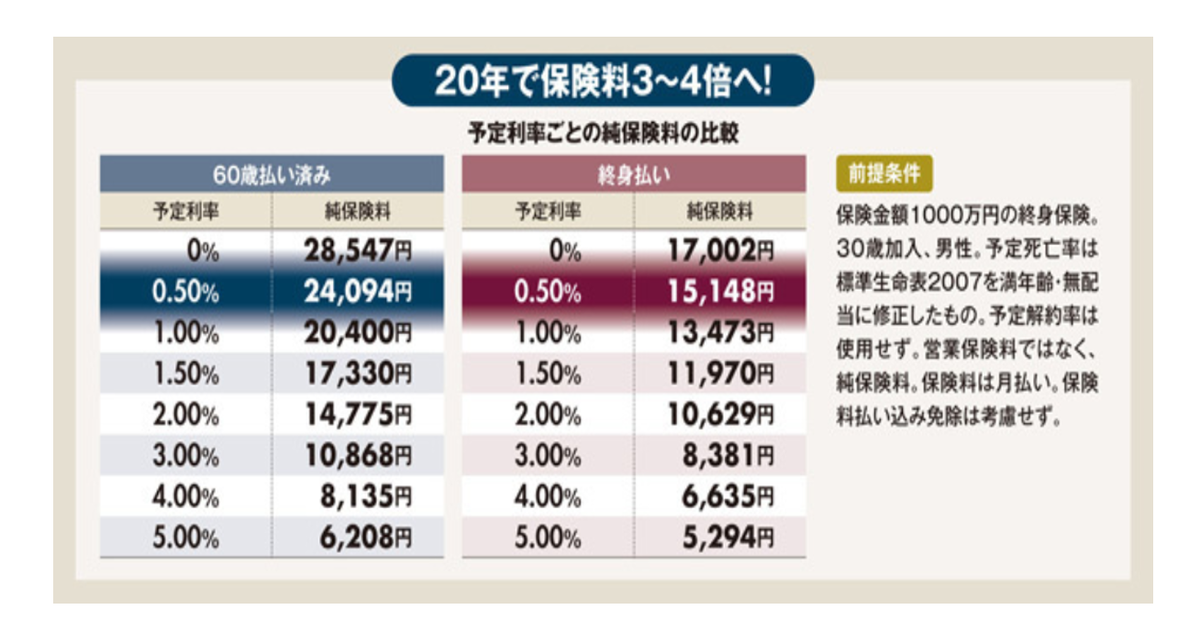

まるで別物に生まれ変わる!

支払う「保険料は同じ」なのに、

「保障額は、3倍」

500万円➡1500万円

「解約返戻金は、3倍、4倍、5倍にも」

300万円➡900万、1200万、1600万

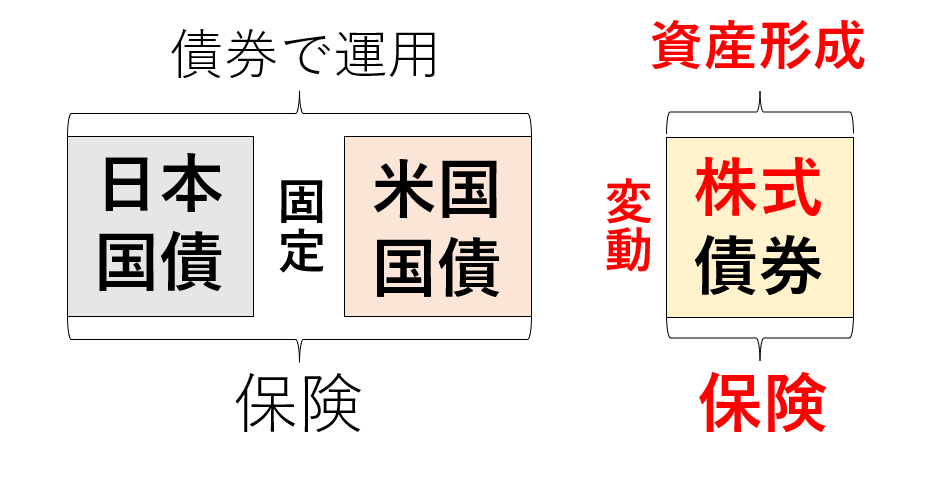

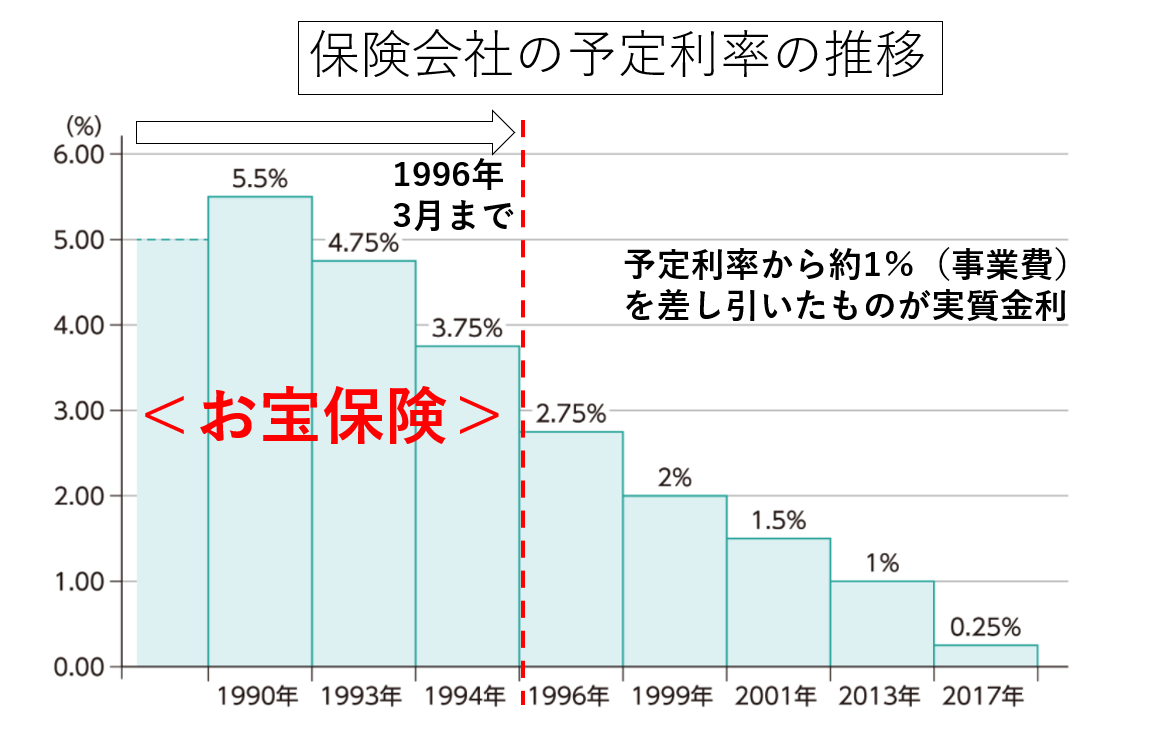

通常の保険では、日本債券(米国債券)で運用される固定金利の商品が一般的かと思います。一方で、保険という「箱」の中身の運用を自由に変更できるタイプもあります。

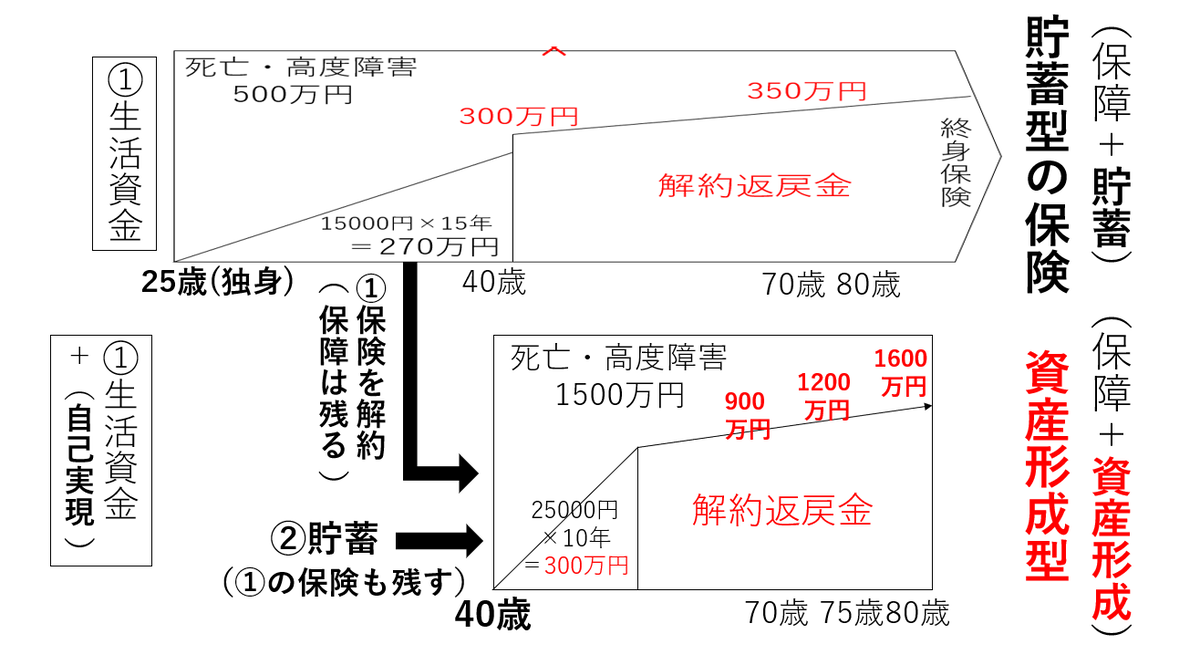

通常の固定金利の生命保険で、例えば25歳から、毎月15000円×12カ月×15年=270万円を支払うと、40歳時には解約返戻金が300万円に。そのまま、解約せずに運用を続けると、老後には350万円ぐらいになります。また、死亡時には500万円が保障される。こんな感じが一般的な貯蓄タイプの生命保険です。

それを仮に、40歳時に「ある方法」で変動タイプの保険にリニューアルしたとします。すると、死亡保険金は500万円➡1500万(3倍に)、解約返戻金は、70歳で900万円、75歳で1200万円、80歳で1600万円、こんな感じになります。

大きな違いは、固定金利から、資産形成(変動タイプ)に変わりますので、解約返戻金の元本保証などはありません。従いまして、この数値を下回ることもあれば、上回ることもありますが、リスクをコントロールする方法はあります。これだけ大きな違いがありますので、一度、検討する価値は十分にあると思います。

現在では、金融の知識を総動員すると、こんなことができます。一昔前までは、考えられないようなことができる時代になっています。

ここでは細かいことは、割愛しています、上記はあくまでも概算値(想定利回り6%)です。詳細は別途ご確認ください。また特定の金融商品を説明、推奨する資料でもありませんので、ご理解ください。

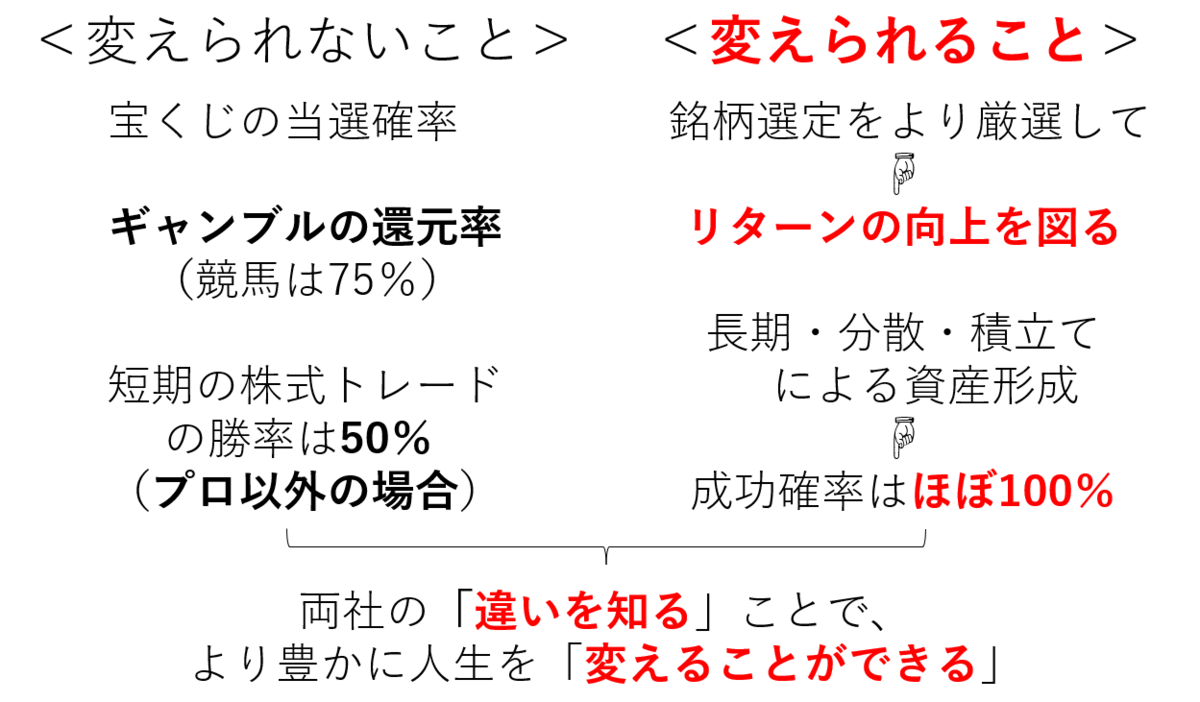

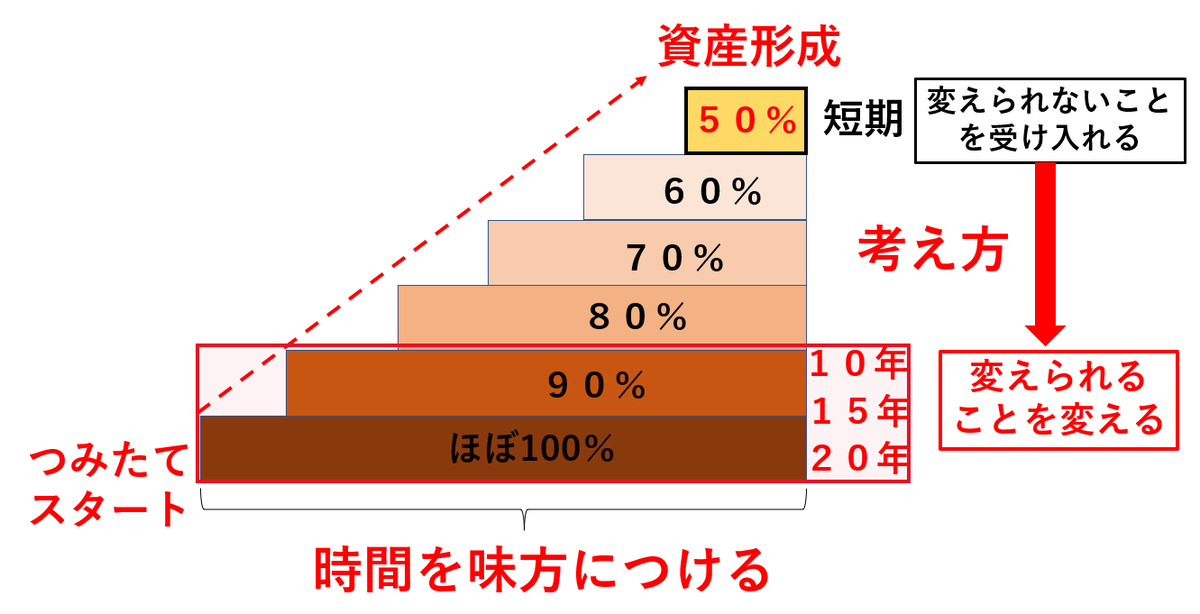

「変えられないこと」

を受け入れる冷静さ

「変えられること」

を変える勇気

この2つの違い

を知る知恵を!

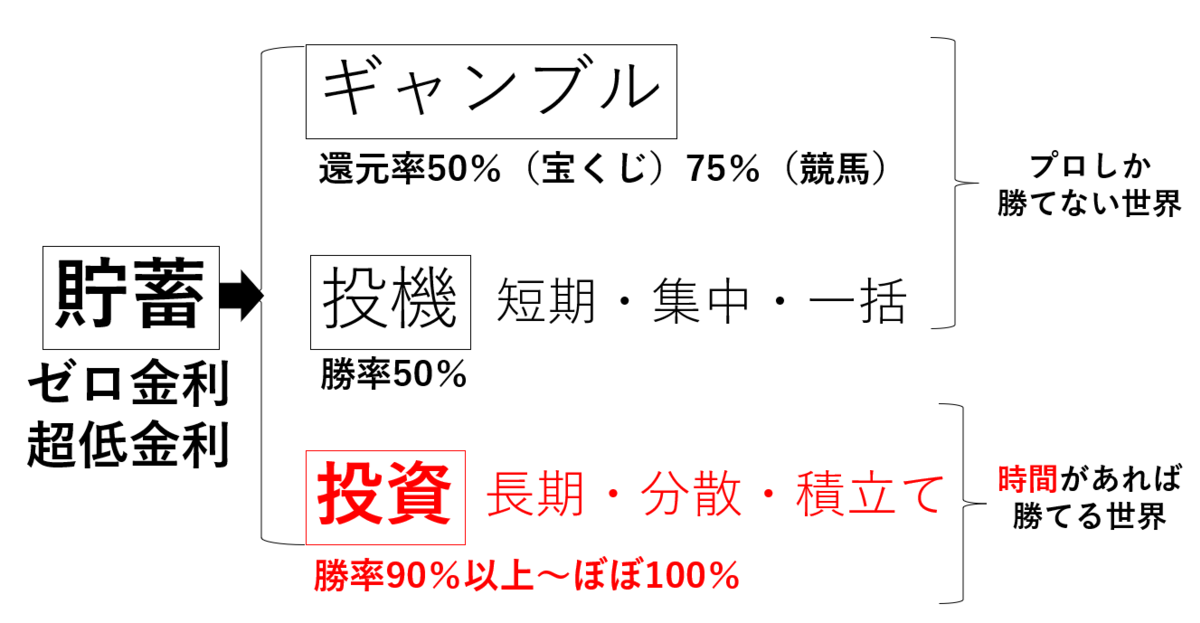

短期の株式の売買の勝率は、上がるか下がるの50%です、これは変えられません。

ところが、「長期・分散・積立て」による株式投資を、10年、15年、20年と継続すれば、

その勝率は、90%以上~ほぼ100%にまで引き上げることができます。これは、やり方次第で、変えられることです。残念ながら、多くの方はこの事実を知らないで、投資は怖いと考えてしまします。

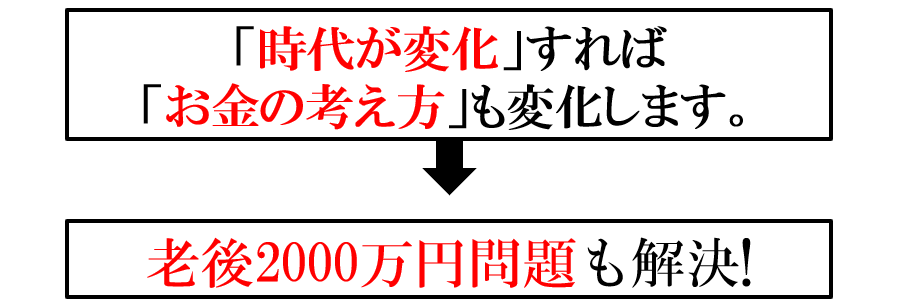

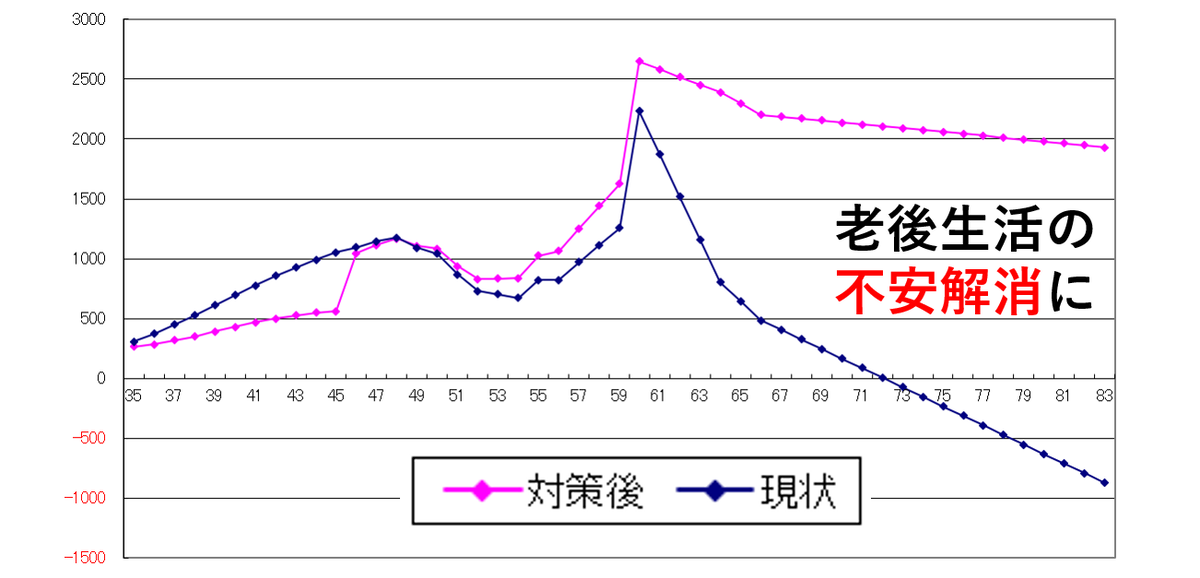

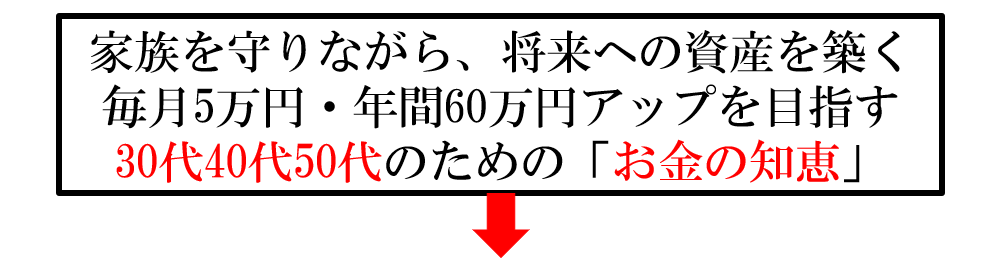

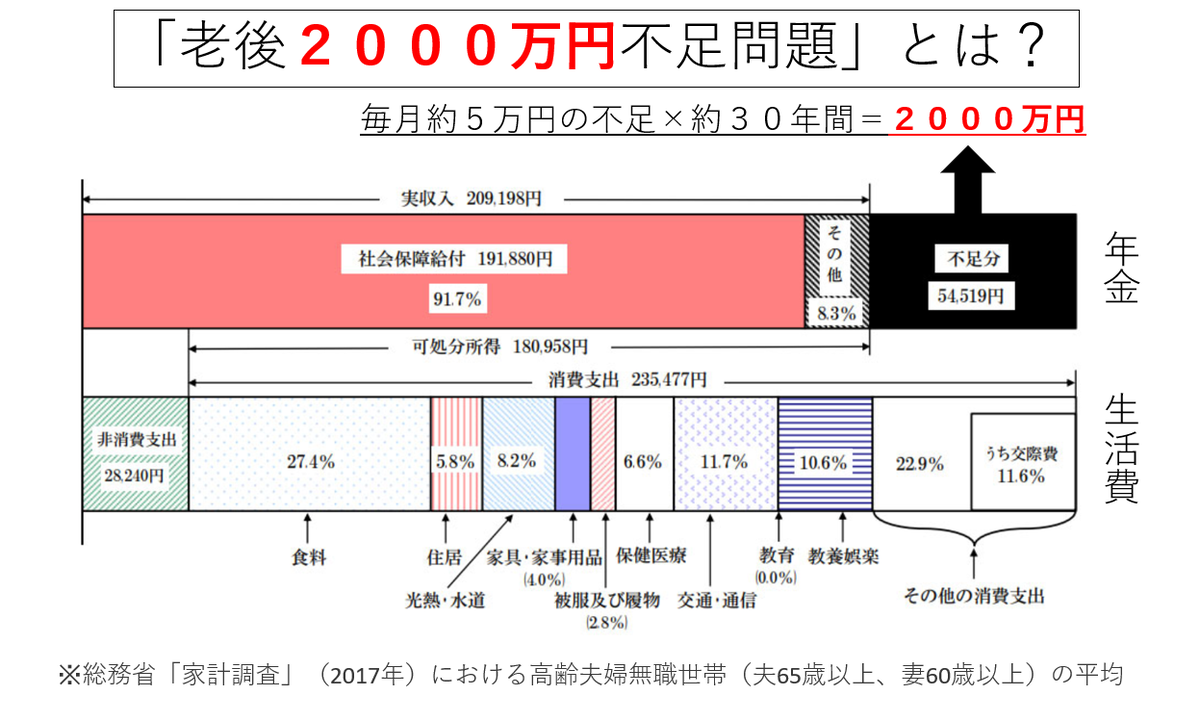

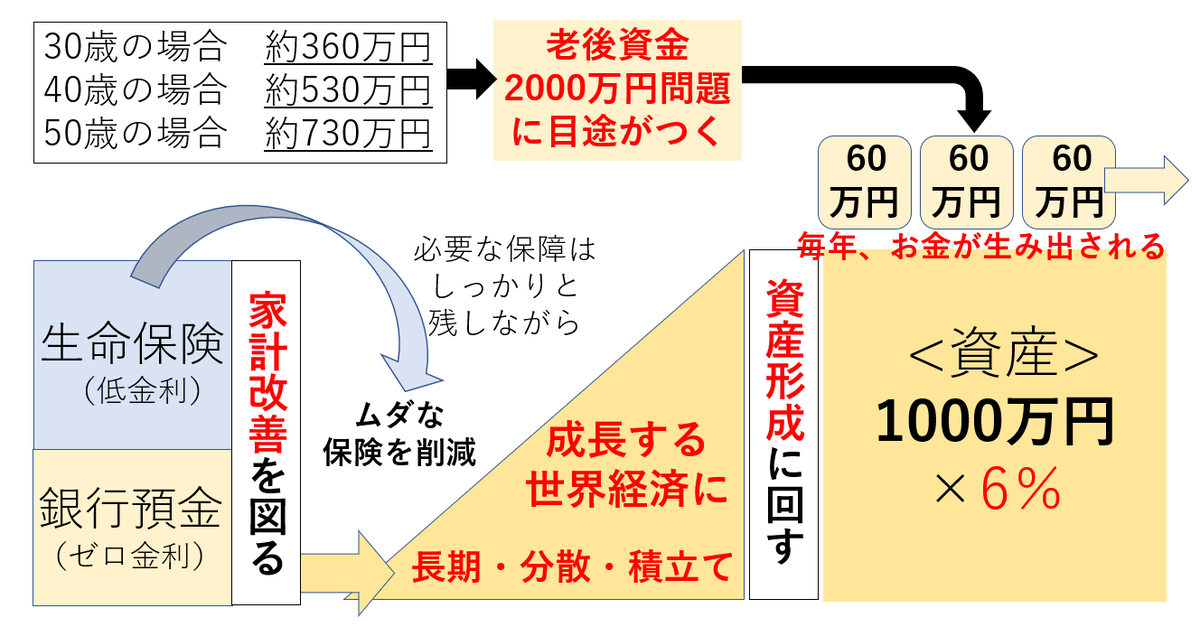

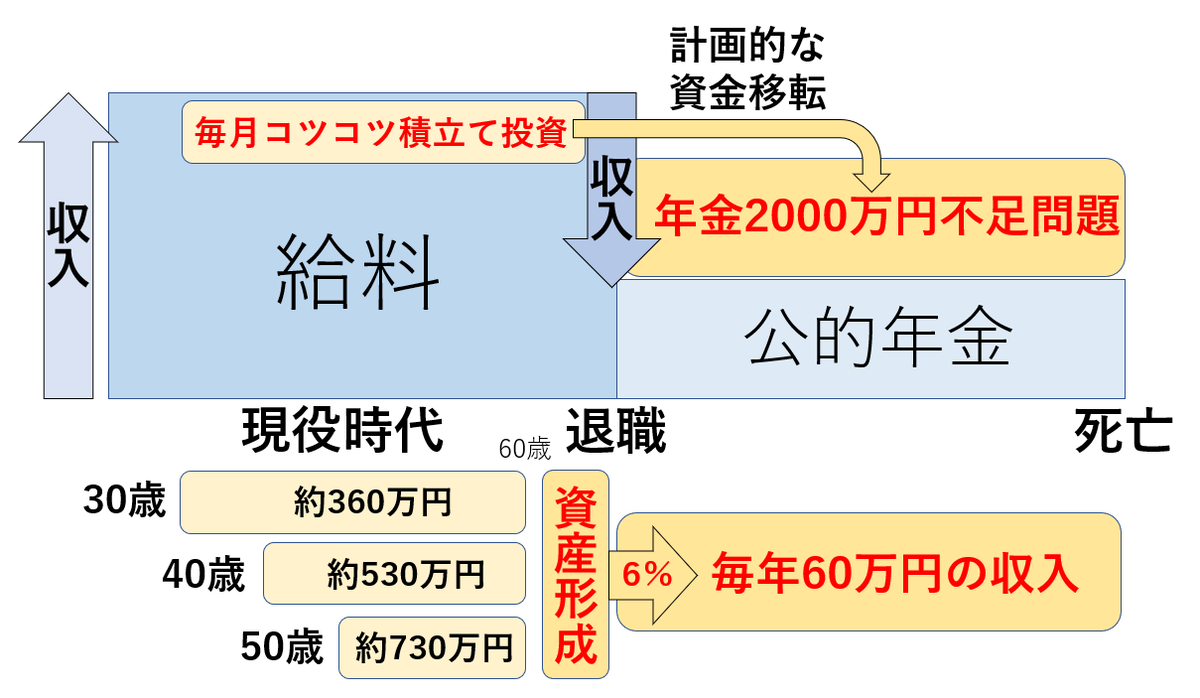

実は、これで「老後2000万円問題」も解決できる!

「老後2000万円問題」の計算の根拠とは?老後の生活費が、公的年金だけでは、毎月5万円余り、つまり年間60万円が不足してくる。これが、老後に30年余り続くと、年間60万円の不足×30年余り=約2000万円(標準的な夫婦2人暮らし、総務省の家計調査より)

もちろん、この計算はあくまで一般的な話であって、この数字には、介護費用、リフォーム費用、葬儀代などは含まれていません。また、今後の経済状況の変化、物価の変動、年金の減少なども計算されていません。

もし、ゼロ金利で2000万円を準備する場合は?

➡必要な準備資金は2000万円です!

ゼロに何を掛けてもゼロ、だからです!

ちなみに、ゼロ金利で2000万円を準備する場合

10年間で、毎月16.7万円の積立てが必要

20年間で、毎月 8.3万円の積立てが必要

30年間で、毎月 5.6万円の積立てが必要

教育費、住宅ローン、食費、光熱費、携帯、レジャーなどの負担がある

30代40代50代の家計が、その支払いを続けていくのは、

かなり困難なことではないでしょうか?

もしできても、これでは人生が豊かにならない!

➡だから「資産形成」の考え方が必要になります。

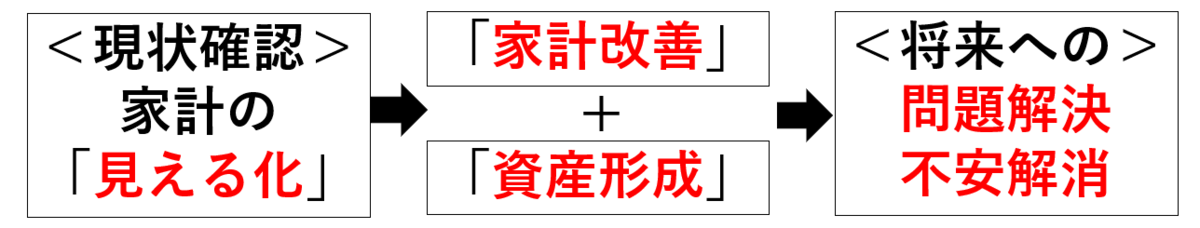

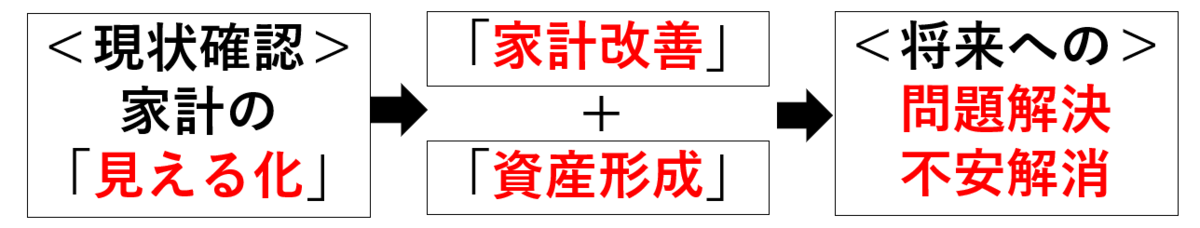

<問題解決への流れ>

まずは「現状把握」

家計の「見える化」

☟

「家計改善」を行い

「資産形成」を図る

☟

お金の不安や悩み解消

「老後2000万円問題」

毎月5万円、年間60万円不足するのが、

「老後2000万円問題」であれば、

➡6%(年間)の運用益が見込める

資産を1000万円を持てばよい

➡そこから毎年60万円が生み出される

60歳までに、利回り6%で

1000万円を準備するのに必要は金額は?

あなたが、もし30歳ならば、

毎月約1.0万円(合計約360万円)

あなたが、もし40歳ならば、

毎月約2.2万円(合計約530万円)

あなたが、もし50歳ならば、

毎月約6.1万円(合計約730万円)

➡これで「老後2000万円問題」への解決の目途が立ちます!

①「家計改善を図る」➡これまで「ご相談歴20年の知恵」を活用ください。

(携帯、光熱費、住居費、車、ムダな保険、ゼロ金利の銀行預金、クレカの利用など)

②「資産形成に回す」➡世界トップレベルの運用力で「長期・分散・積立て」投資

現役時代には、働けば収入がありますが、やがて、働けなくなる日がきます。そのため、現役時代の収入の一部を将来に向けて、計画的な資金移転を図ることで、老後のお金のの不安、悩みが解消されます。

「投資」で勝つコツは「毎月コツコツ」

成長する世界経済に「長期・分散・積立て」

ここここまで、ご覧いただきありがとうございます。

後はお一人で色々勉強して、

できる方もいらっしゃるかと思いますが

「お金の知識には盲点や落とし穴がいくつもあります」

よろしければ、専門家の知識、経験、知恵をご活用ください。

あなたの時間、労力、お金の節約になると思います。

独立系FP

(ファイナンシャルプランナー)

監修 山本 功

神奈川県出身 1972年生

元高校野球児

<好きな音楽>

サザン、ミスチル

<好きな映画>

「ショーシャンクの空に」

「ニューシネマパラダイス」

プロフィール・志

20代の後半に、学校では教えてくれなかった「お金の勉強」をはじめました。ところが、海外にまで証券口座を開設して投資を実践しても全然うまくいきません。

インターネットなどの情報を鵜呑みにして、投資のやり方、考え方が間違っていいたんですが、なかなか1人ではそれに気づけませんでした。

その後は、FP資格を取得、30代40代の方を中心に、お金の相談を1000件以上受けました。最終的には自分で保険代理店の経営まで行いましたので、保険業界の裏側もよく分かります、現在は独立系FPに。

人生には「貯蓄」も「保険」も「投資」も必要です。

問題は、そのバランス、やり方、考え方。特定の銀行・保険・証券会社に相談しても、彼らは販売のプロであって、本当のお金の専門家ではありません。実は、日本にはお金の専門家はほとんどいません。

だから、20年前から現在でも、それを目指しています。

お問合せはこちら、①まずはお電話

②もっと詳しくZoom・LINEで画面共有

お電話でのお問合せはこちら

080-1232-7985

受付時間:10:00~21:00(土日祝もOK)

件名「ホームページを見た」とお伝えください

(不在時は折り返しご連絡いたします)

ご説明のため、このHP画面が

お手元で見える状態でお電話ください

よくあるご質問

ここではよくあるご質問をご紹介します。

相談したい時、質問がある場合はどうしたらいいの?

①まずはお電話、②もっと詳しくZoom、LINE(パソコン画面で情報共有)で説明しています。

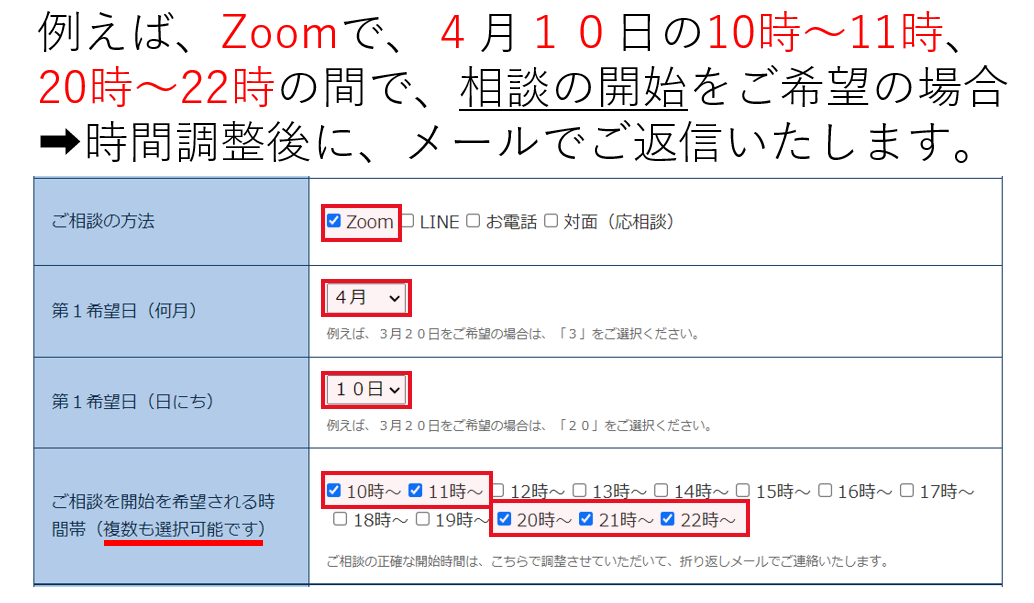

ご予約は下記の日程調整カレンダーから行ってください。

①お電話の場合は、080-1232-7985(山本まで)、「ホームページを見た」とご連絡ください。不在時には、折り返しご連絡いたします。

②もう少し詳しく聞きたい場合は、Zoom、LINEで画面を共有してご説明しますので、下記の日程調整フォームより、お名前、電話、メール、ご希望の日時、など必要事項にご入力してご送信ください。

こちらで時間調整後に、返信メールをお送りします。

相談料は?

相談料は無料でお受けしていますので、ご安心ください

ご相談内容によって、有料になる場合には必ず事前にお伝えして、ご相談者に確認しますので、ご安心ください。また問題解決に必要な場合には、ご相談者の許可の下に、金融商品をご紹介させて頂くことがあります。もちろん、不要な営業行為はしていません。

銀行や保険会社、証券会社などと、

独立家FP(ファイナンシャルプランナー)は何が違うのか?

特定の金融機関に所属していません。だから、販売ノルマとか、特定の金融商品をおススメする必要がありません。そのため、中立的な立場でご相談が受けられます。

日本全国、どこからでも相談できますか?

はい、大丈夫です。

日本全国どこからでもご相談いただけます。電話相談もできますが、パソコン画面で、資料を共有しながらご説明を差し上げた方が、ご理解が進むかと思います。

ご希望の日程、時間帯をご入力お願いします。

(複数の時間帯からも選ぶことが可能です)

➡時間調整後に、メールでご返信します

これは、ご入力例(サンプル)です

*時間調整をさせて頂いた上で、例えば、4月10日、20時~のようにメールでご返信いたします。

ご相談の日程調整

はこちらから

あなたの「スキマ時間」を

有効活用してください

(相談料は無料)

無料相談の日程調整フォーム(土日祝も相談可能です)

無料相談は以下のフォームよりお願いいたします。

以下のフォームに必要事項をご記入の上、「送信内容を確認する」ボタンをクリックしてください。