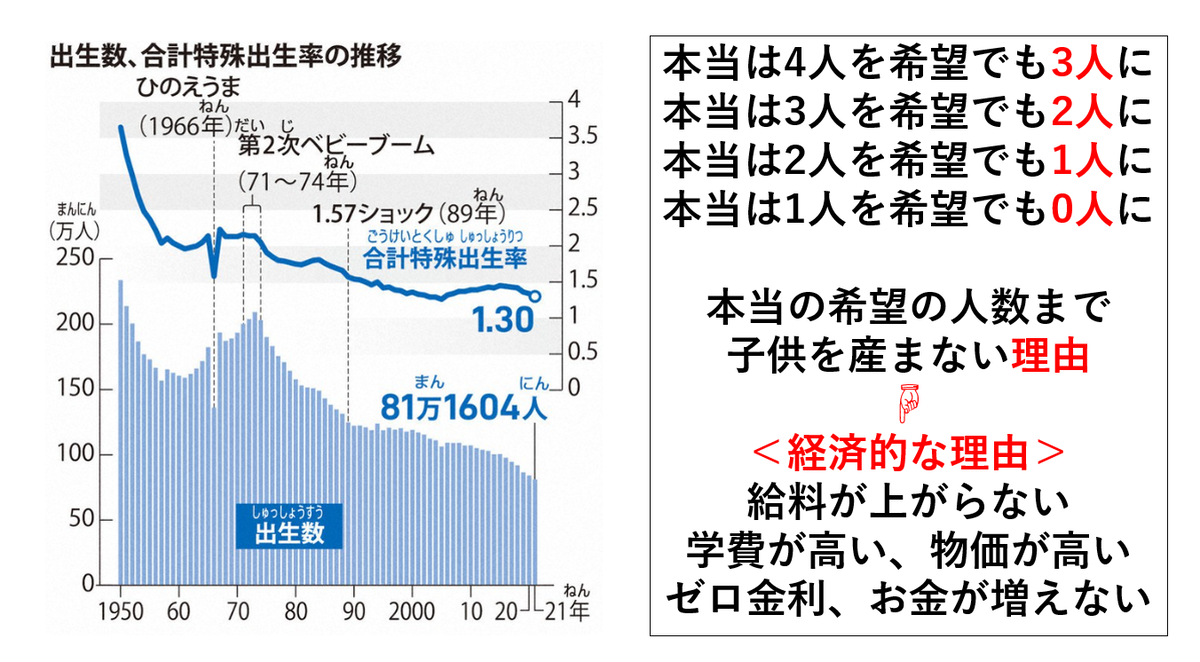

日本の最大の問題点は

「少子高齢化」

出生率1.30の悲劇

☟

本当の希望の人数まで

子供を産まない理由は

「経済的な理由」

ではないでしょうか?

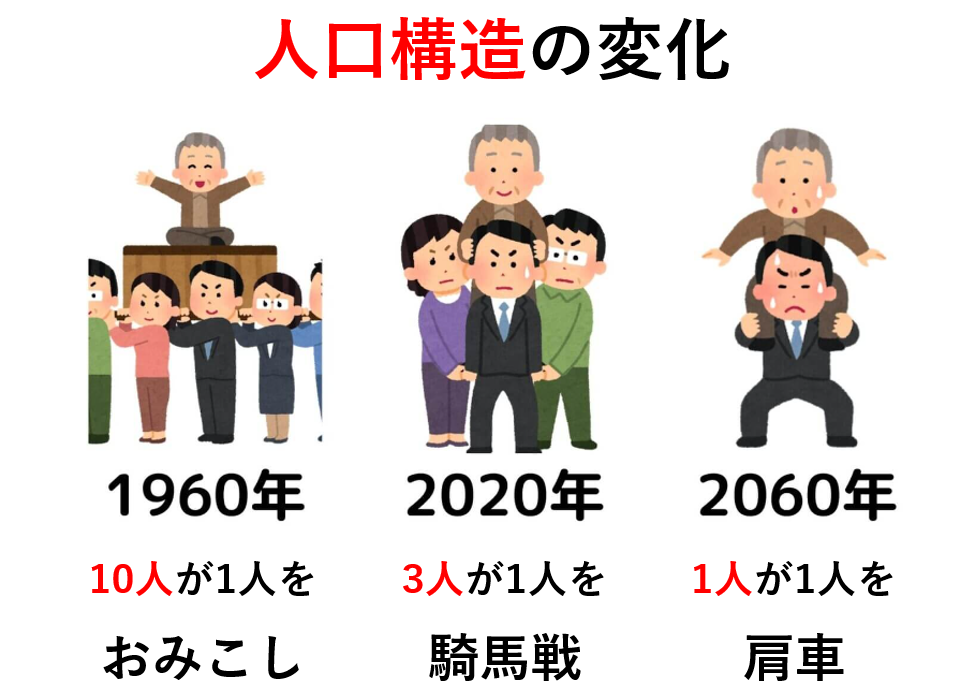

「出生率の低下」⇒「人口構造の変化(少子高齢化)」へ

現役世代の負担は重くなり、社会保険料の増加、働き方や社会保障制度(医療・年金・介護)に影響し、悪循環の連鎖が続きます。

➡「明るい未来がない」社会 ➡「長引く日本の経済低迷」

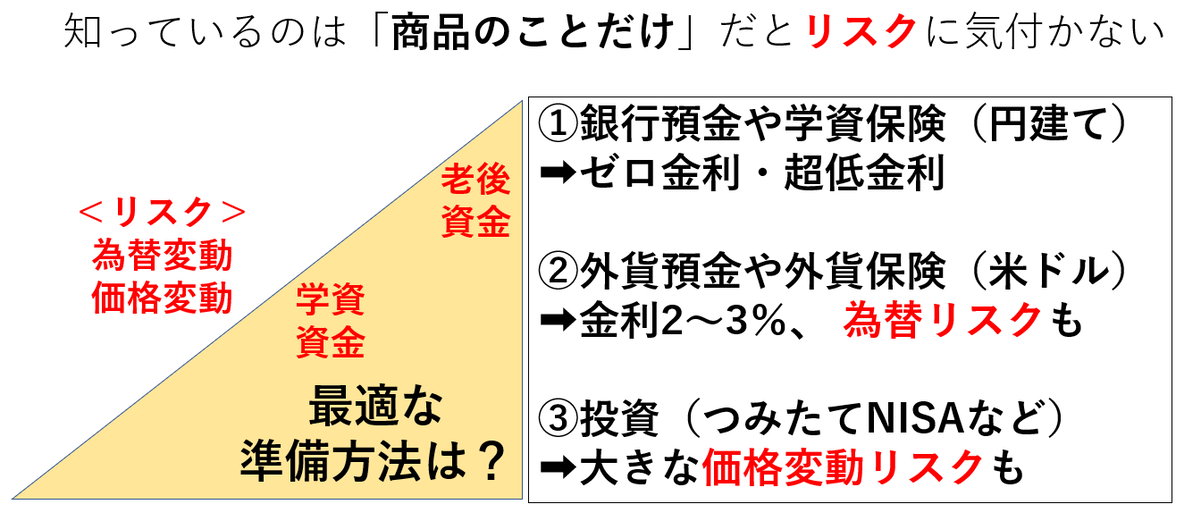

そんな社会状況の変化を踏まえても、

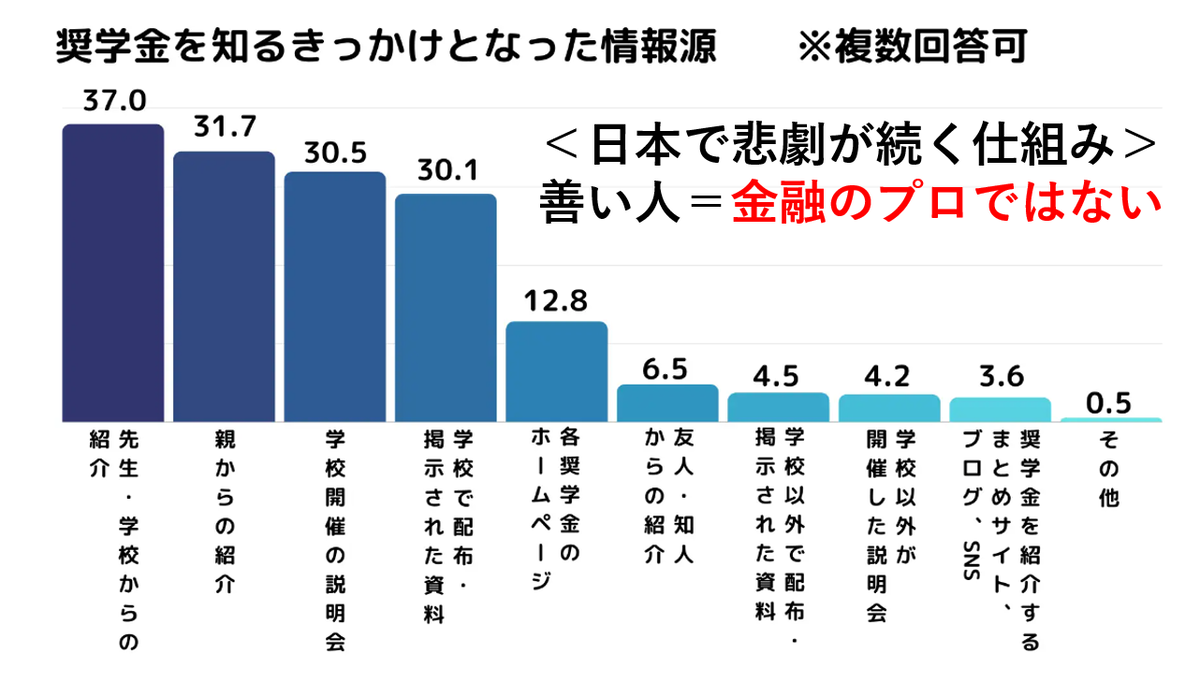

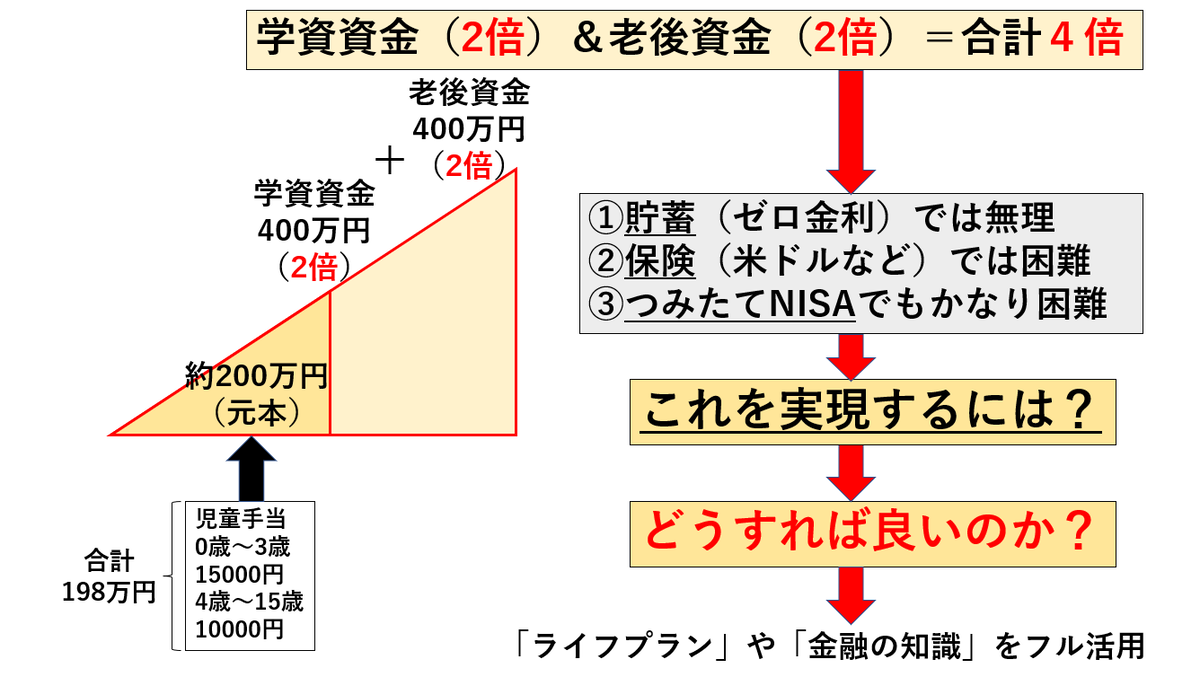

金融機関(銀行・保険・証券)が教えてくる

「教育資金」や「老後資金」の準備方法は?

☟

実は、余り効率的だとは言えない

「金融商品」も多いのが事実!

☟

これで、本当にお金を確実に

「2倍、3倍、4倍」などに増やせるのか?

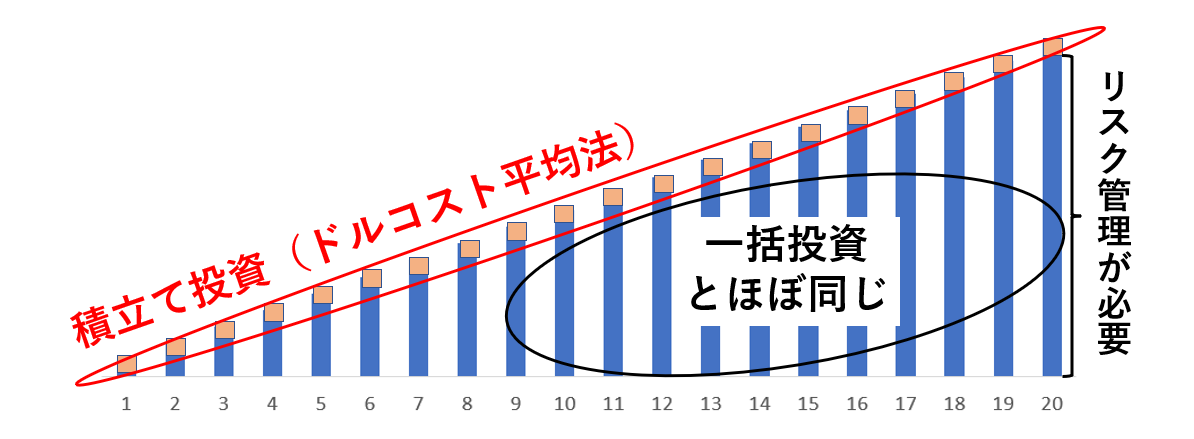

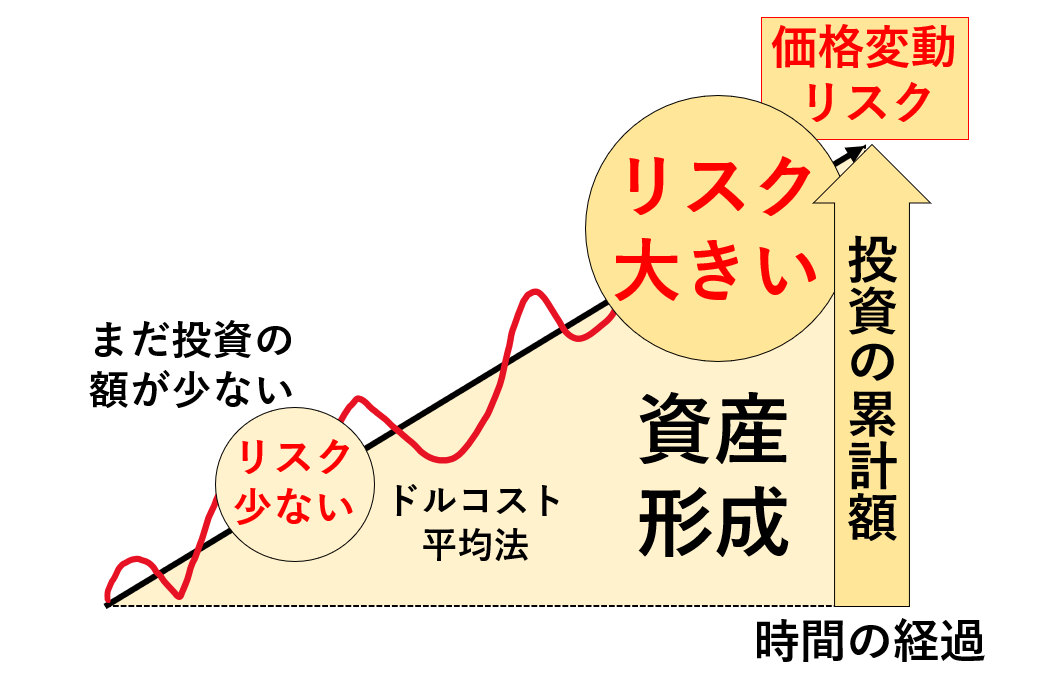

つみたて投資(ドルコスト平均法)の正しい理解は?

つみたて投資であれば、リスクは軽減されるのか?

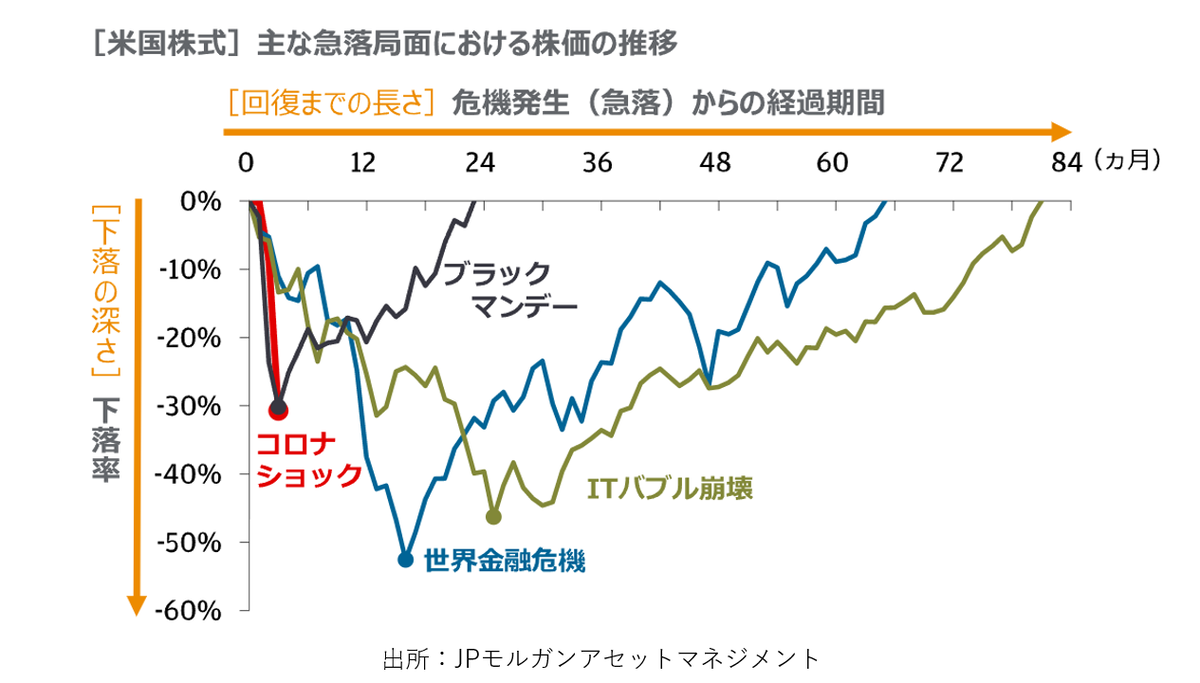

例えば、投資をすれば、お子様の大学入学時(18年後)などに確実にお金が増えている訳ではありません。株価の暴落もあります。

投資には、当然ながらリスクがあります!

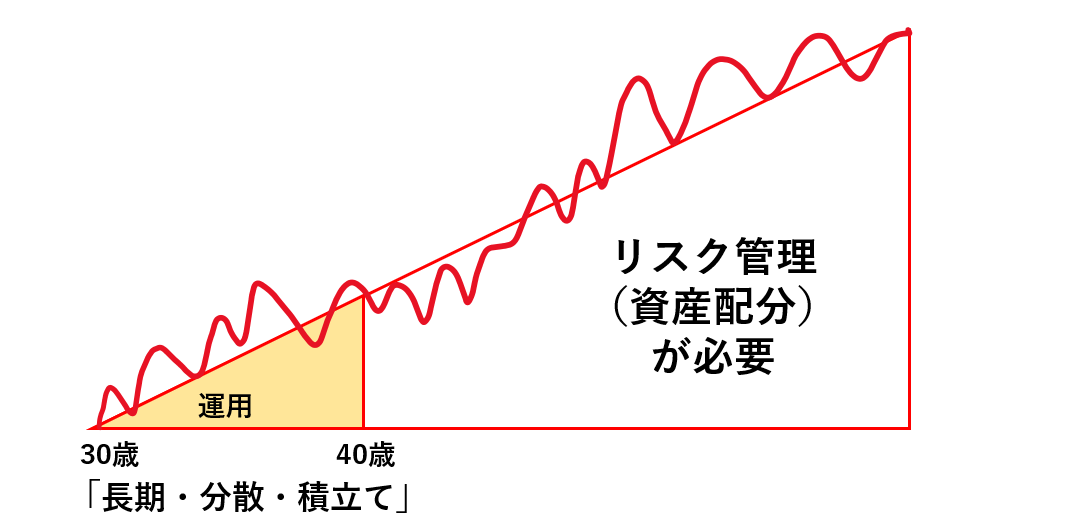

つみたて投資の初期段階(投資開始後の数年間)では、投資額の累計額が少ないために、株価の価格変動の影響は小さいですが、やがて年数も経過すれば、累計の投資額も大きくなります。お子様が大学入学が近づいた時、老後後が目の前に近づいた時、そんな時にも、株価の暴落リスクはあります。

<問題解決への着眼点>

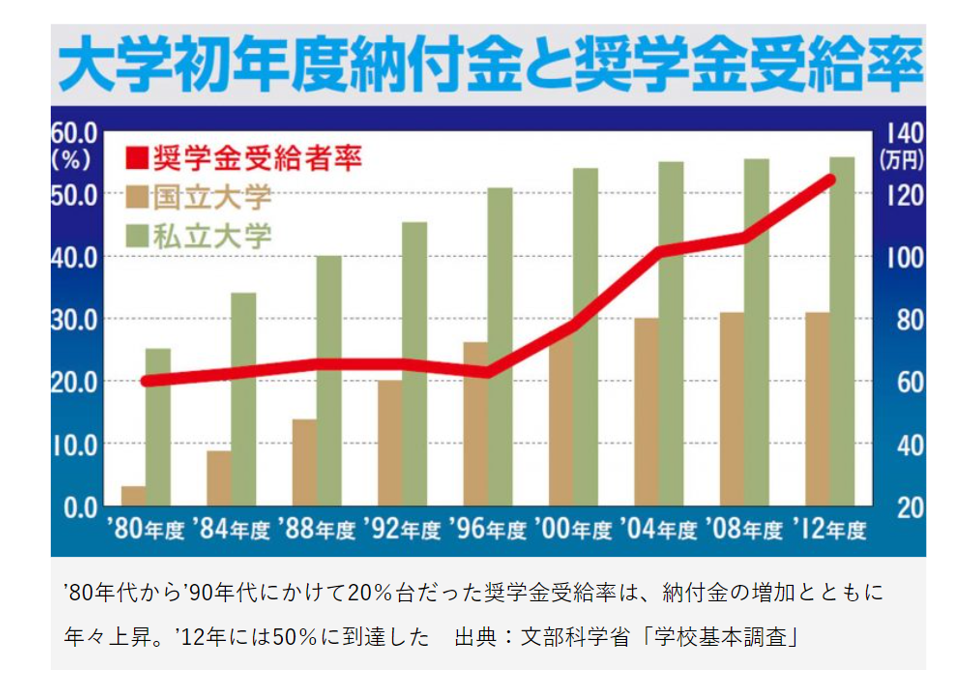

2人に1人(50%以上)が

「奨学金」を利用する時代

時代は大きく変化しています!

マスコミなどが喜ぶ「面白いネタ」

奨学金の利用は、本当に「悪」なのか?

それでは、どのようにして

リスク(価格変動)をコントロールしながら、

さらにリターン(収益性)を高めて、

お金を「2倍、3倍、4倍」に増やすのか?

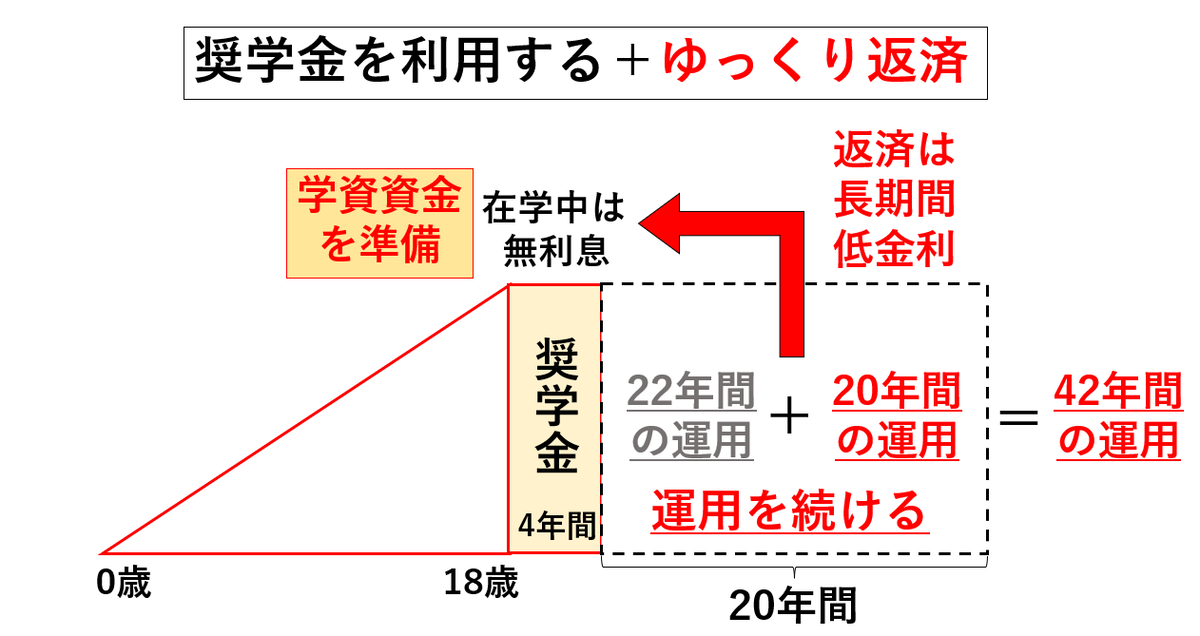

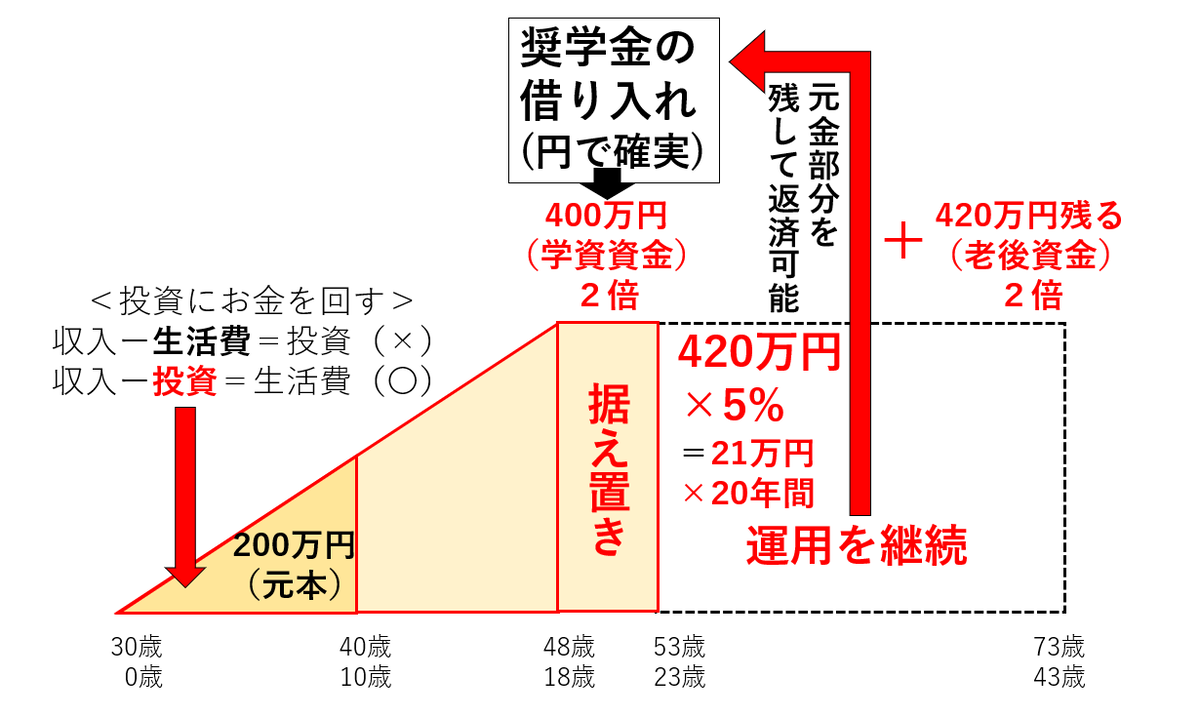

最大の効用は、投資期間を長く取れること

ただし、リスク管理や返済計画は必要

その「返済計画」と「具体策」

を事前に準備しておく!

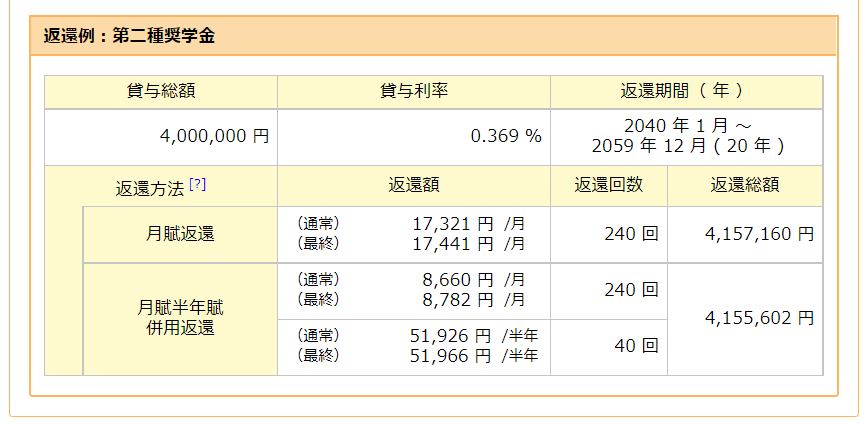

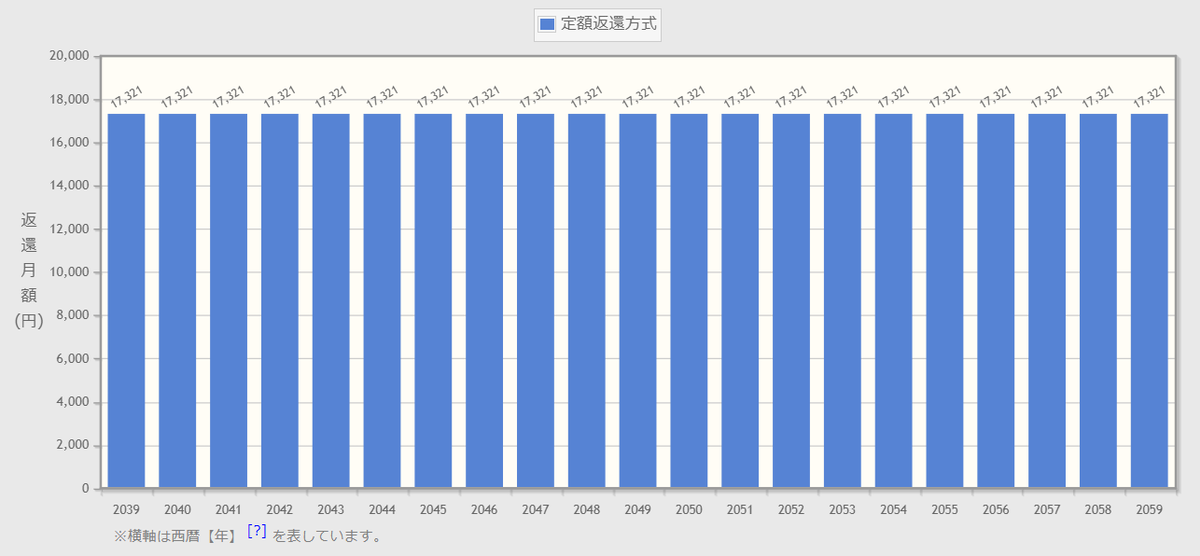

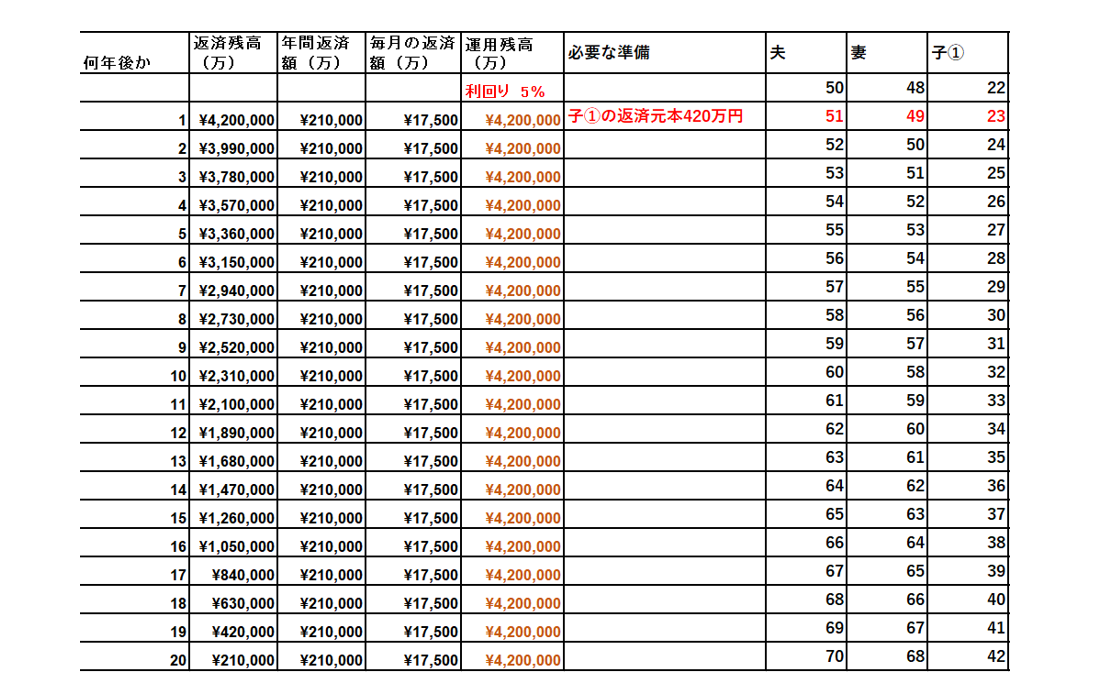

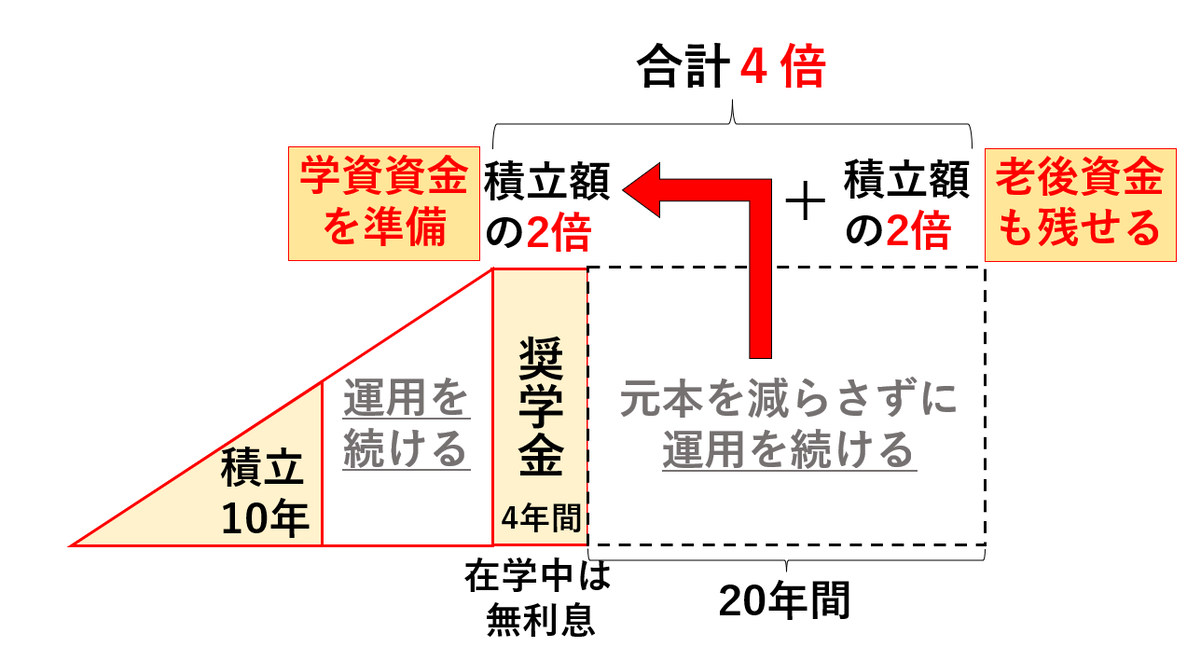

現在の返済利息は0.3%程度、大学在学中は無利息で、卒業後に最大20年間の返済になります。例えば、奨学金400万円(1年間100万円×4年間分)を借りて、返済総額は、約415万円(17321円×20年間)になります。住宅ローンよりも有利な借り入れ条件です。

運用資金(この場合420万円)を取り崩さずに、返済が可能な計算になります。

- 10年程度の「つみたて投資」を実行する

- 奨学金の返済が始まる頃(お子様が23歳)までに2倍程度まで増やせるように運用しておく(なるべく早く始めた方が有利になります)

- 奨学金の返済が始まっても、そのまま運用を継続して、元本部分を減らさないように返済する(想定の運用益5%など)➡残ったお金は老後資金などにも活用できる仕組みが作れる