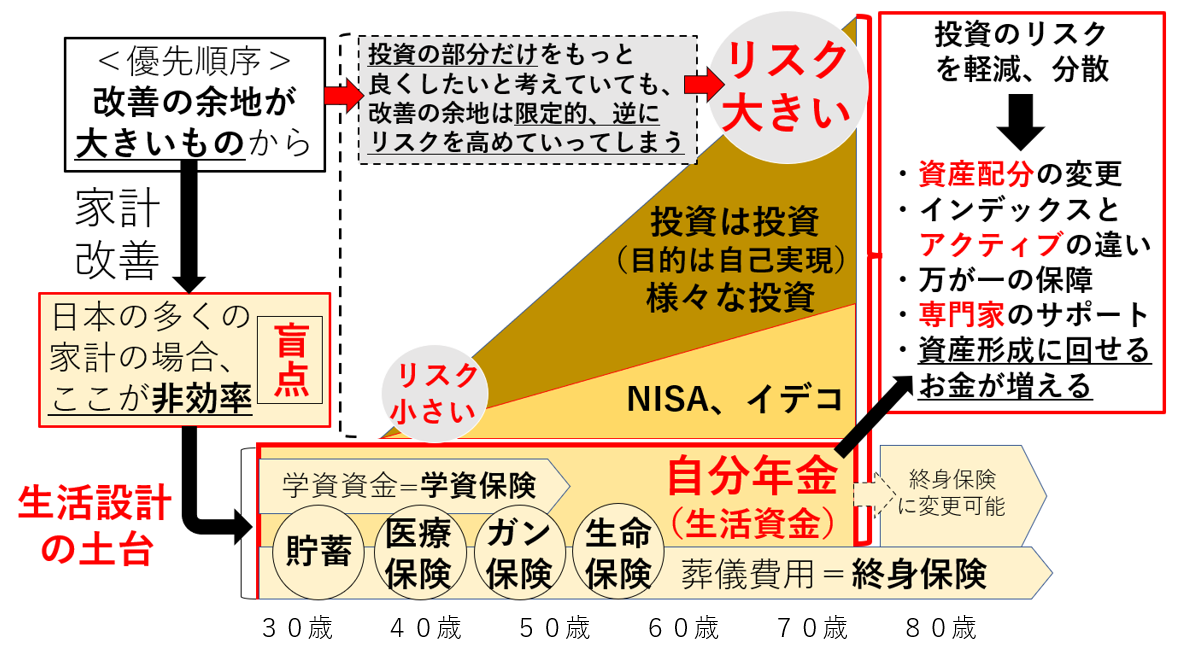

家計のどこに着目するのか?

➡優先順位は「改善の余地」が大きいところ

「気づかないところ」「誤解しているところ」

=それが、最大の効果を生む

「無理に売るな」

「客の好むものも売るな」

「客のためになるものを売れ」

松下幸之助氏の言葉

「無理に売るな」⇒ムダな保険を販売するのではなく、多くの場合は、まだまだ家計改善の余地があることをお伝えすること

「客に好むものも売るな」⇒一見すると、儲かりそうな商品であっても、リスクがコントロールできなくなるような投資商品は売るな

「客のためになるものを売れ」⇒少子高齢化の日本では、社会保障制度(年金・医療・介護)の基盤が崩れてくる。ただ、そんな時代でも、誰にも「生活設計(ライププラン)の土台」必要。だから、それを効率的に準備できれば、価値を提供できる。

ゼロ金利・低金利の日本の家計の中には

まだまだ、家計改善の余地はある!

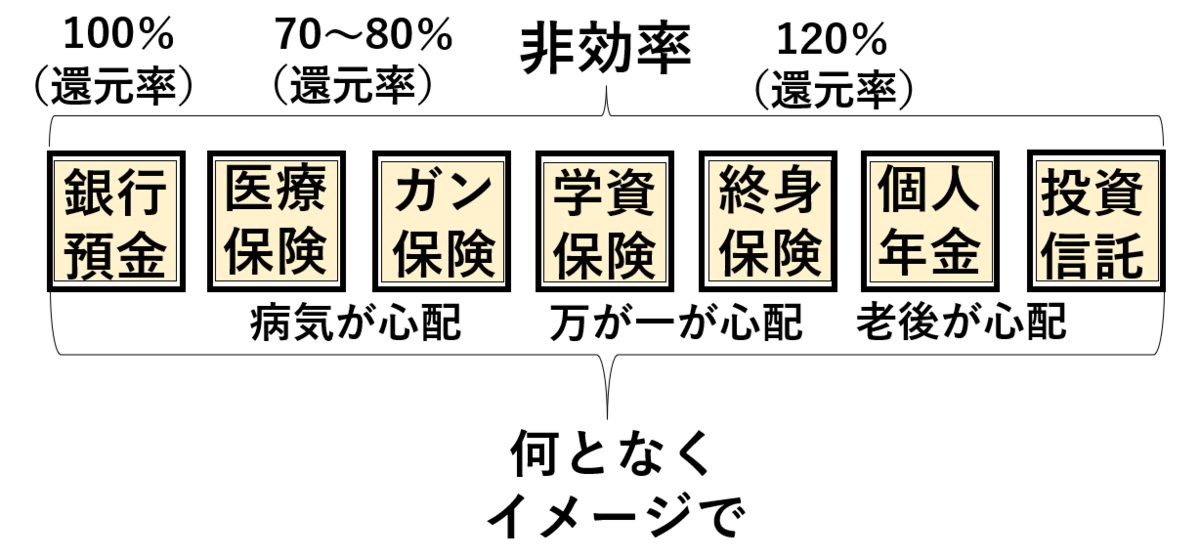

病気になったら「医療保険」「ガン保険」、教育資金は「学資保険」、万が一の時には「生命保険」、老後は「終身保険」「個人年金」など、と考えるのが一般的、これまでの常識だと思いますが、時代は大きく変わってきています。

共通して言えることは、ゼロ金利・低金利で効率が悪い、という点です。これまでのものが悪かったのではなく、「時代が変わった」がより正確な表現かと思います。

ポケベルが、携帯電話に変わって、携帯がスマートフォンに変わった、ように。

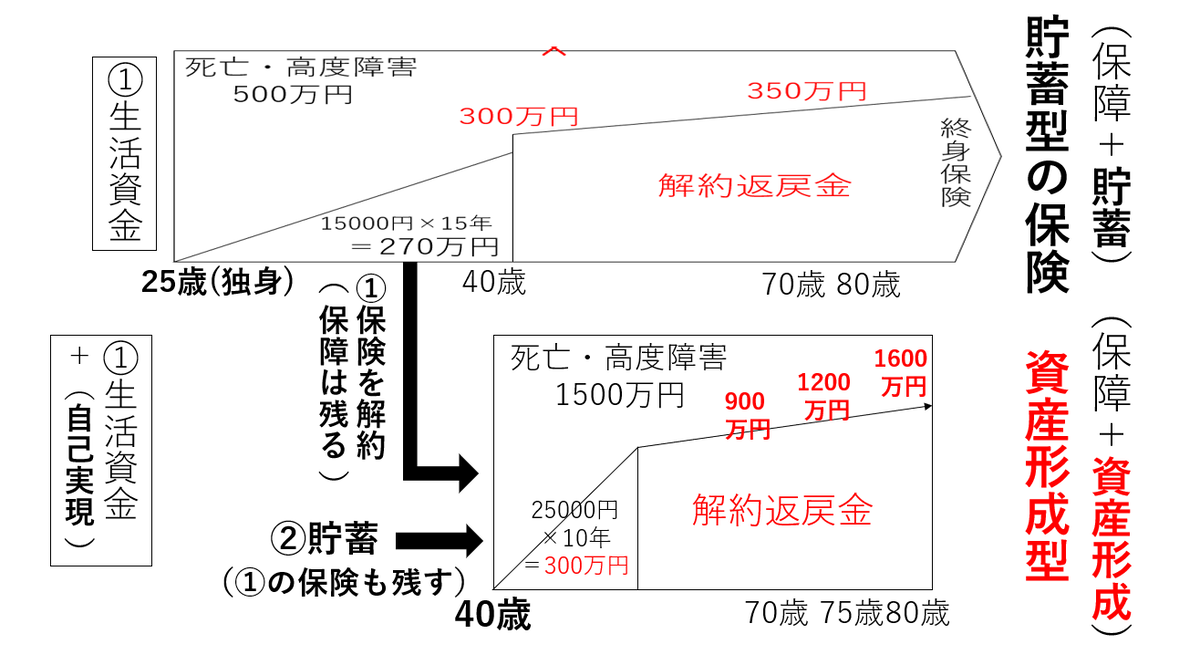

通常の固定金利の生命保険で、例えば25歳から、毎月15000円×12カ月×15年=270万円を支払うと、40歳時には解約返戻金が300万円に。そのまま、解約せずに運用を続けると、老後には350万円ぐらいになります。また、死亡時には500万円が保障される。こんな感じが一般的な貯蓄タイプの生命保険です。

それを仮に、40歳時に「ある方法」で変動タイプの保険にリニューアルしたとします。すると、死亡保険金は500万円➡1500万(3倍に)、解約返戻金は、70歳で900万円、75歳で1200万円、80歳で1600万円、こんな感じになります。

大きな違いは、固定金利から、資産形成(変動タイプ)に変わりますので、解約返戻金の元本保証などはありません。従いまして、この数値を下回ることもあれば、上回ることもあります。リスクをコントロールする方法もありますし、これだけ大きな違いがありますので、検討をする価値が十分にあると思います。

現在では、金融の知識、技術を総動員すると、こんなことができます。一昔前までは、考えられないようなことができる時代になっています。

細かいことは、割愛しています、上記はあくまでも概算値です。詳細は別途ご確認ください。また特定の金融商品を説明、推奨する資料ではありません、ご理解ください。

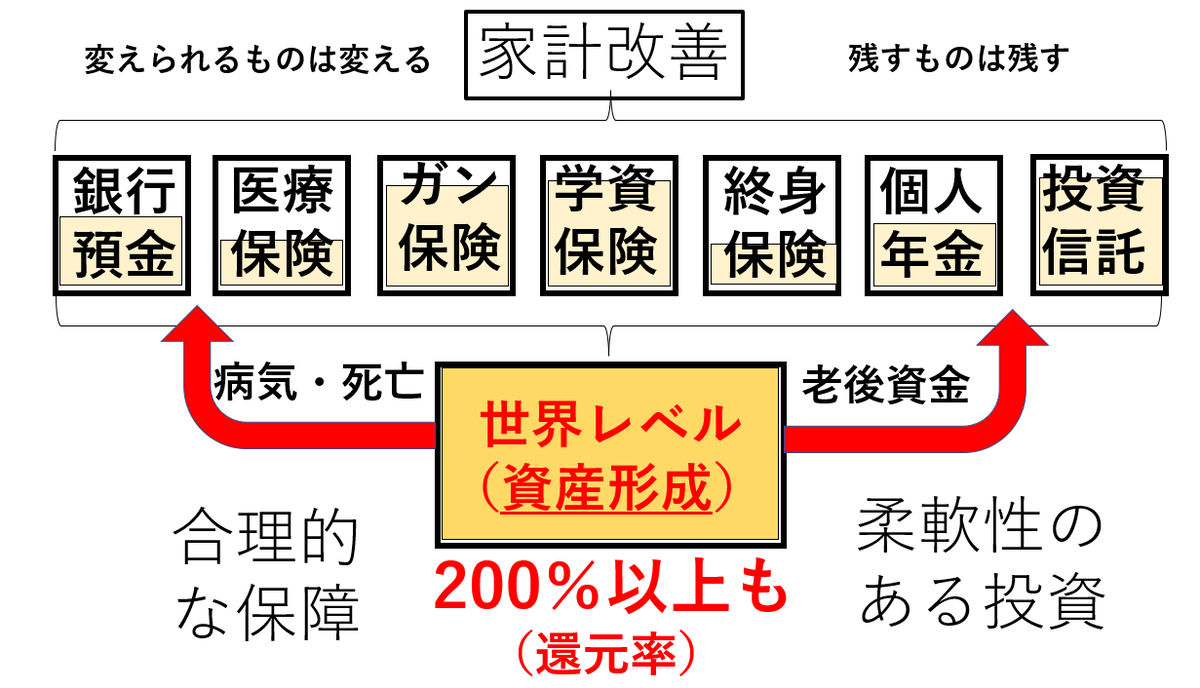

変えられるものは変える「勇気」

残すものは残す「冷静さ」

➡「頭の柔軟体操」が必要です!

効率の悪いものは、1つにまとめる。これだけで、大きな効果が生まれます。何も病気になったら「医療保険」からお金が出てくる仕組みを作る、というこれまでの常識・固定概念・思い込みではなく、効率的に運用された「箱」の中から、お金を準備すれば良い、という考え方があっても良いと思います。ちなみに、日本には民間の「医療保険」だけでなく、国の健康保険(原則、自己負担3割、高額療養費制度など)もあります。

自分年金は

ある制度を活用することで

「自分好みに、大幅に運用効率を

アップすることもできる

➡保険だから、できること①

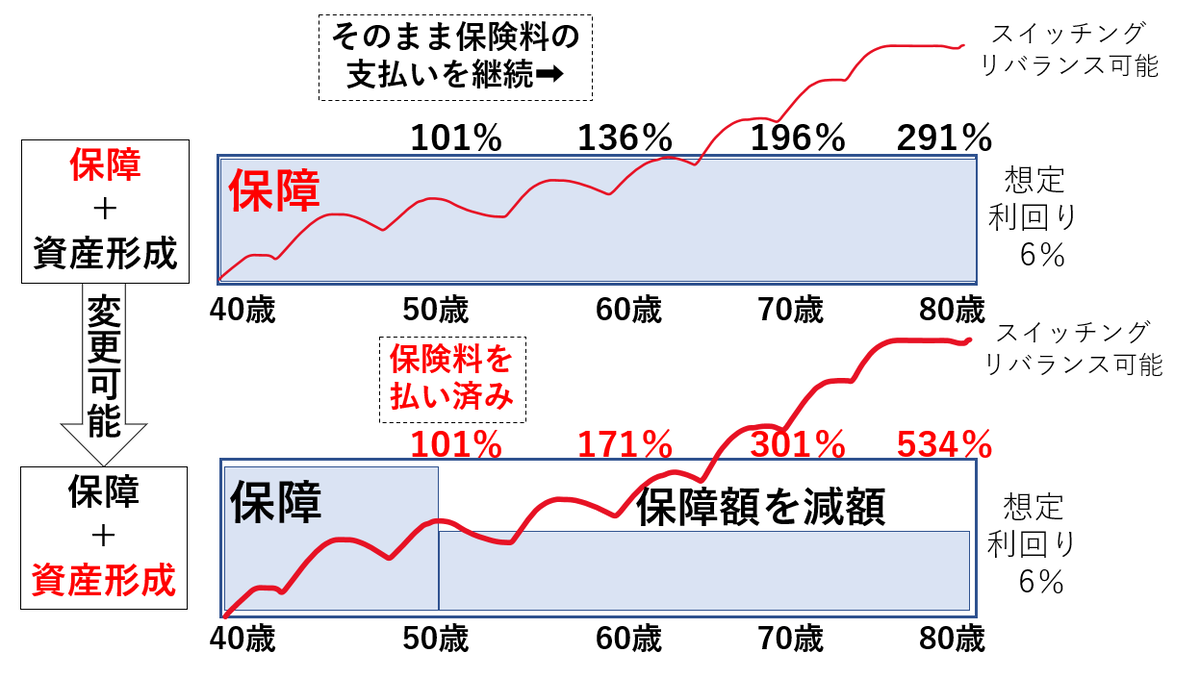

変額保険の中には、払い済みと言って、途中で保険料の支払いをストップ(保障額は減少)できるものがあります。これにより、運用効率は大幅にアップします。ただし、メリット・デメリットがあるので注意も必要です。

一般的には、上段のような「使い方」をされていますが、下段のようにして使うこともできます。従来の保険では考えられない、投資と比べても、そん色ないリターンを期待することもできます。もちろん、上回ることもあると思います。

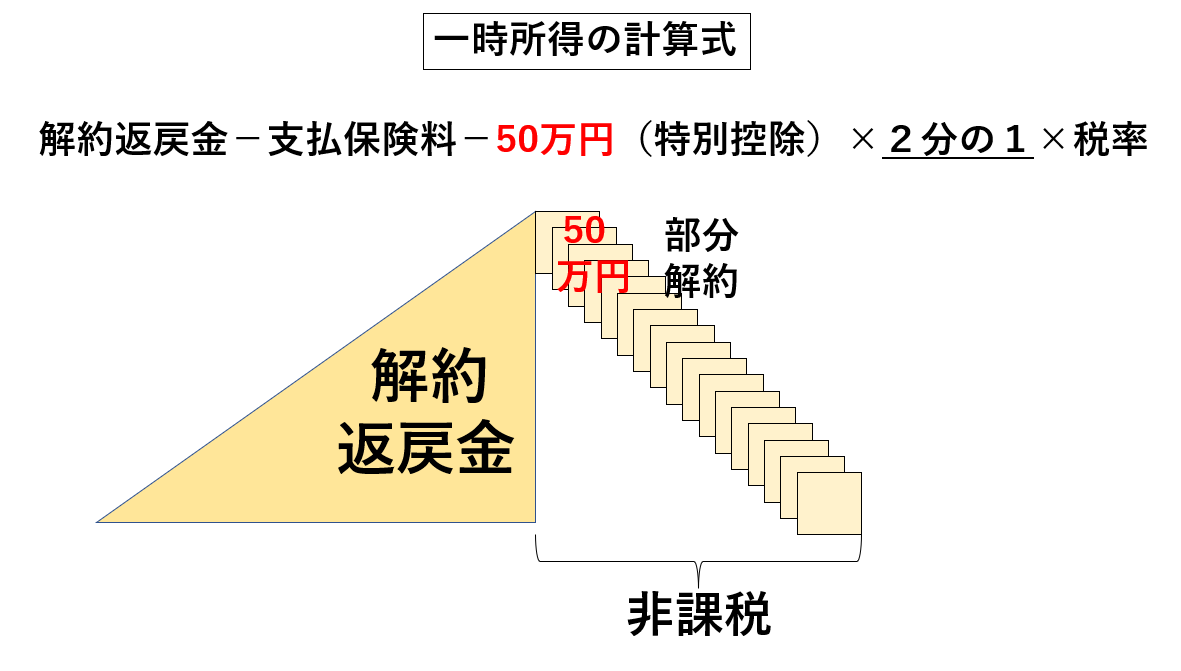

一時所得で非課税に

➡保険だから、できること②

お金を取り崩す段階には、「一時所得」を活用することで、1人で年間50万円までは非課税です、ご夫婦であれば50万円×2人分=100万円までの引き出しは非課税です。老後の自分年金として活用することができます。また、一括(全部)の解約ではありませんので、残りは、そのまま運用は継続されます。同時に、解約時の株価下落のリスクも分散されることになります。

投資で非課税になるのは、NISAやイデコだけではありません。また、NISAやイデコではできないこともあります。各種の制度の違いを理解して、使い分けることが重要かと思います。

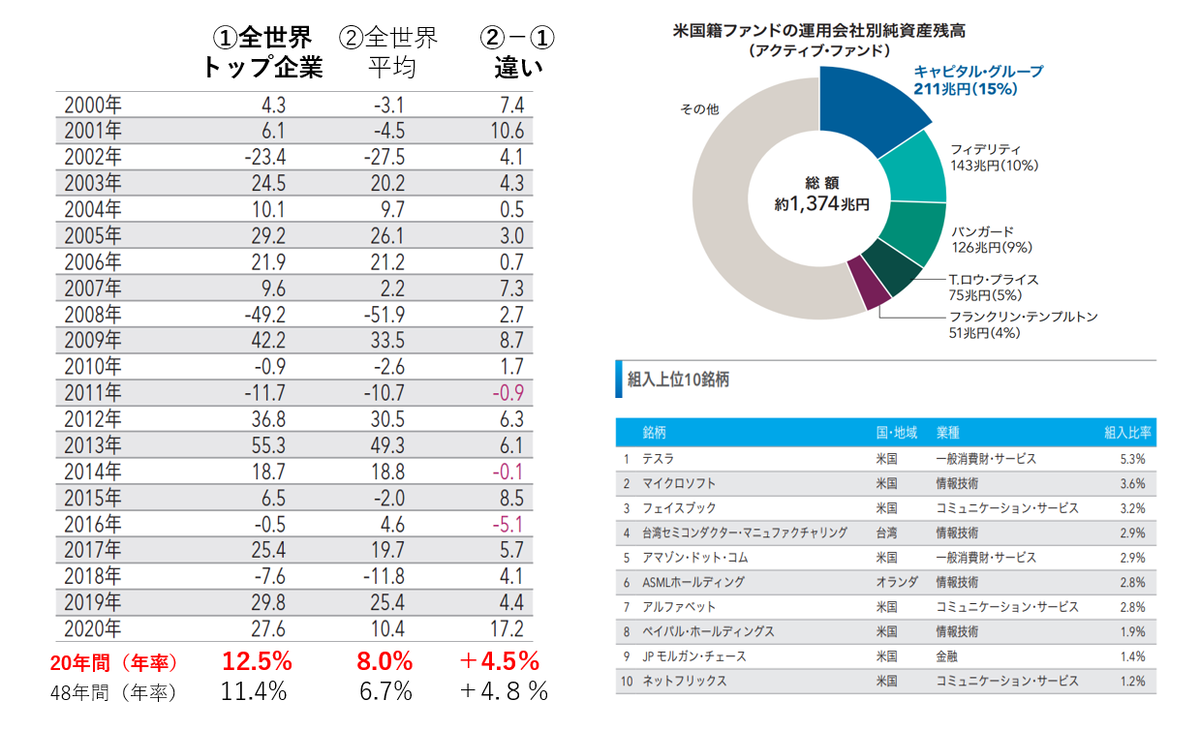

世界トップレベルのアクティブファンドを

業界最安値の信託報酬で利用できる

➡保険だから、できること③

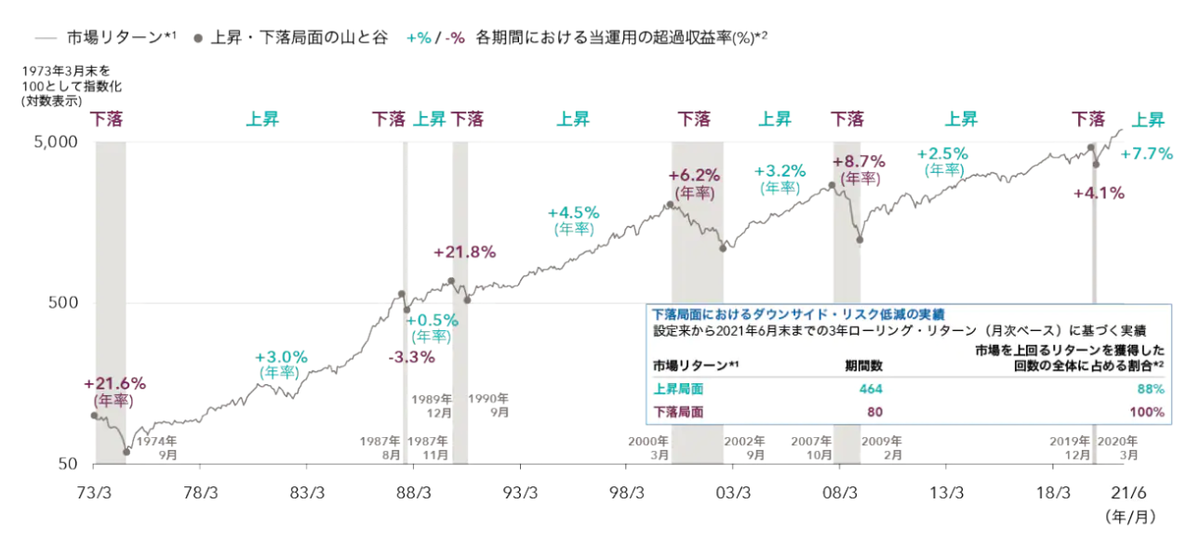

キャピタルグループ、フィデリティなどの世界トップレベルのアクティブファンド、を業界最安値の信託報酬で利用できます。キャピタルインターナショナルの場合、通常では、購入手数料3.3%、信託報酬1.7%程度が必要になりますが、購入手数料なし、信託報酬0.8%程度で利用できます。この0.8%のコストをかけて、4.5%(過去20年間)4.8%(過去48年間)の市場平均(インデックス)を超えるパフォーマンスを生み出しています。

従来の変額保険では、系列会社のごくごく平凡なファンドを使っていましたが、近年では、全く違う次元の内容に進化しています。

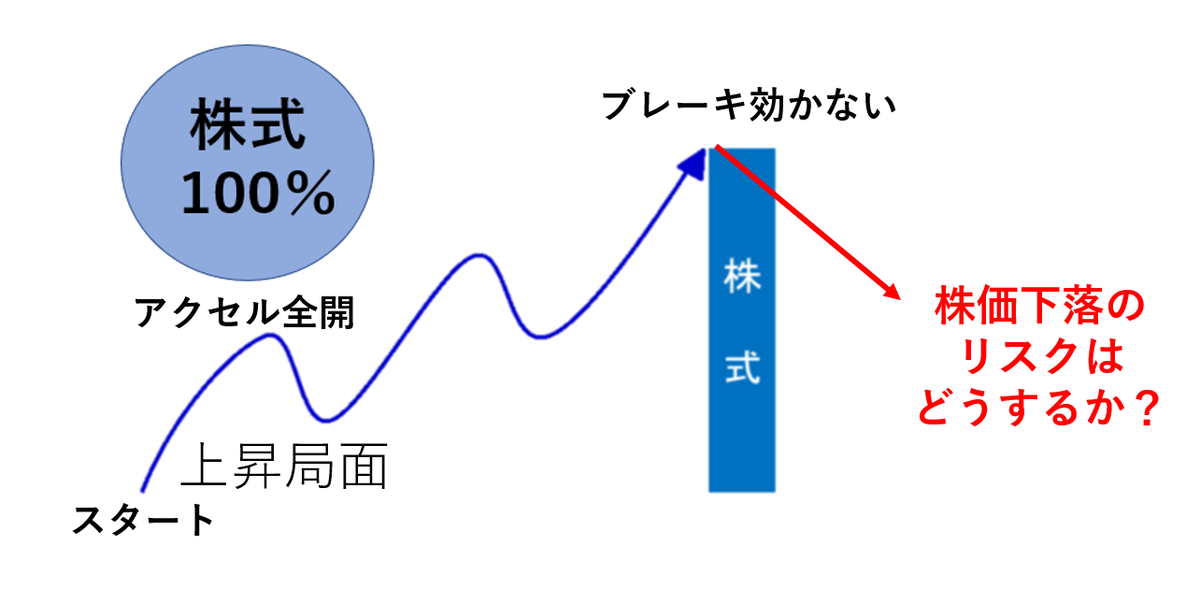

車の運転にはアクセルとブレーキが必要

➡保険だから、できること④

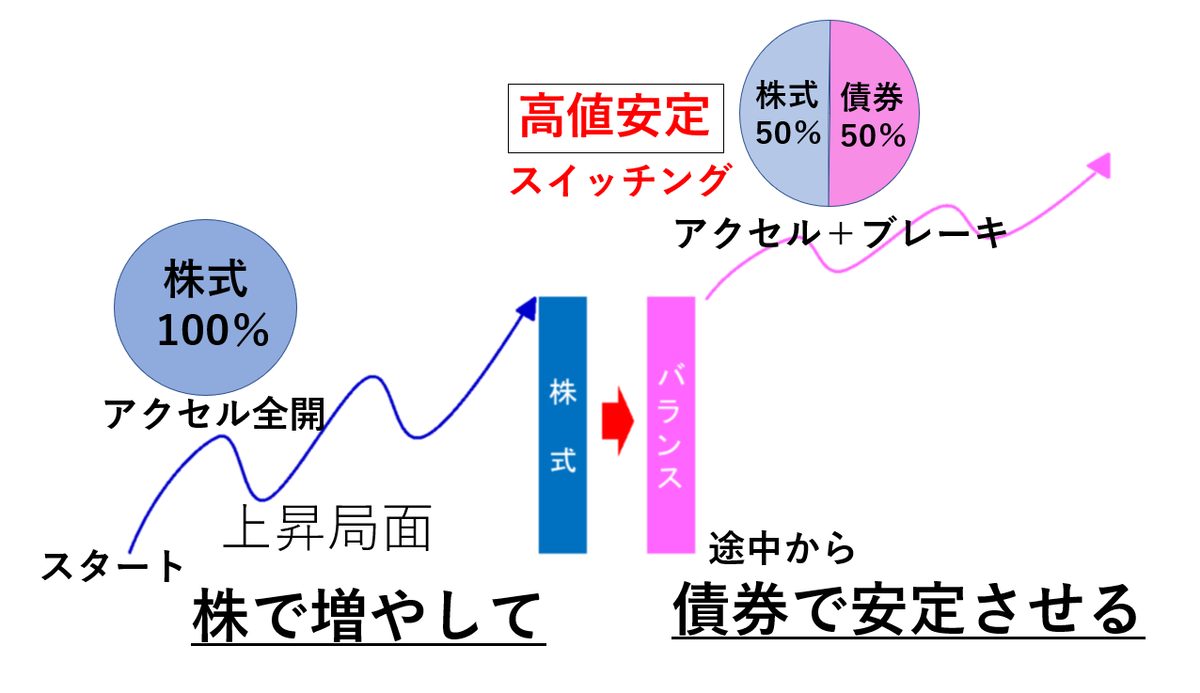

<株価が順調に上昇した局面を想定>

株価が順調に上がっていっても、どこかの局面で、株価下落のリスクを下げるために、ブレーキをかけておく必要が出てきます。つまり、債券の比率を上げて、資産配分を変更しておく必要があります。(株が上がれば債券が下がる、債券が上がれば、株が下がる)

この場合、株を売れば税金、債券を買えば、追加の手数料がかかります。これを何回も繰り返すと、パフォーマンスの低下を招きます。

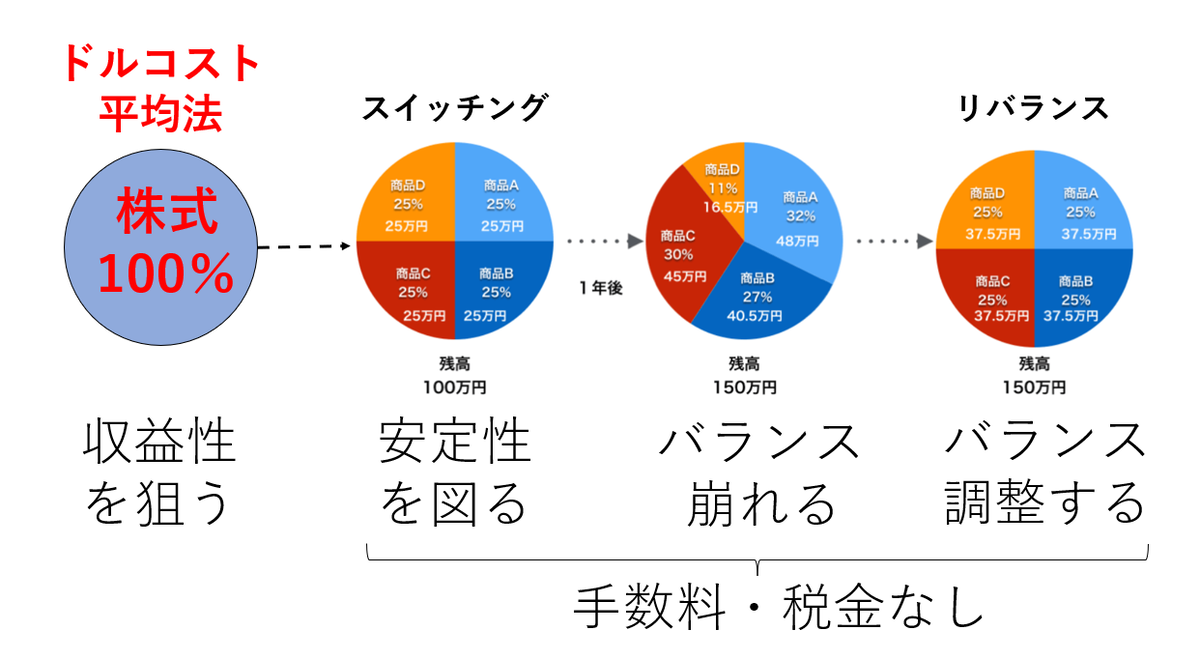

つみたてNISAは、税金は掛かりませんが、バランス型ファンド、もしくは株式100%、しか選択できません。ドルコスト平均法で積立てを開始する場合、積立て当初から、株式50%+債券50%などのバランスファンドでスタートしてしまうと、パフォーマンスの低下を招きます。株式100%では、株が上がっても、常に下落のリスクにさらされてしまいます。投資の前半部分では、積立金が少ないために、余り気になりませんが、投資の後半部分に、積立金が大きくなってきてから、こうした問題に直面します。

こうしたことから、リスクマネジメントが必要になります。変額保険の場合は、ファンド内の株式や債券の比率を、基本的に何回(一定の条件あり)変更しても、手数料・税金は掛かりません。

理想としては、最初は株式100%で運用して、ある時点からは、少しずつ債券の比率を上げて運用を安定させていく必要があります。つみたてNISAでは、こうした運用は現実的にはできません。

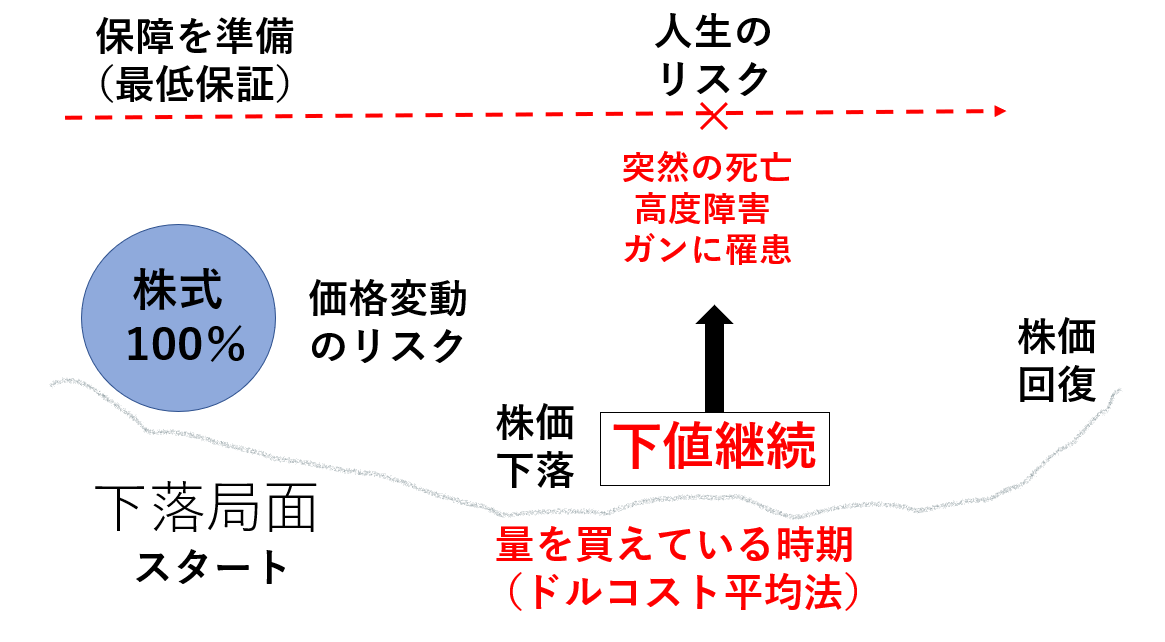

<株価の下落局面ではどうするか?>

株価の下落局面ではどうすれば良いのか?これには、「ドルコスト平均法」が必要ですが、株価の下落はマイナス面だけではありません。逆に、安い株価で「量を買えている」時期なので、そのまま株価の回復を待てば良い、という話になります。

ところが、そんな時に「人生のリスク」突然の死亡、高度障害、ガンに罹患などが発生してしまったら、投資を継続することが困難になります。

それでは、どうすれば良いのか?そんな時に必要なのが「保障」、になります。つもり、投資をしていても、投資をしていなくても「人生のリスク」は存在している。

だから、それに効率的な準備が必要になります。頭の中は、投資だけ、になってしまうと大事な何かを失ってしまうかもしれません。人間は、同時に異なる2つ以上のことを考えることが苦手です。

クレジットカード

年払い(割引あり)

生命保険料控除など

➡保険だから、できること⑤

これは本質の話からは、少しズレますが、保険料の支払いは、クレジットカード払い、年払い(割引率1.5~3%程度)が使えて、生命保険控除の対象になります。

その他にも、メリットはありますが、この辺までにしておきます。

株価の下落局面に

本領を発揮する

アクティブファンド

投資に多様性を持たせておく

近年のインターネットなどでは、投資コストの低いインデックス「米国株」一本という論調が主流かと思います。それもそのはず、この10年程度の米国株は絶好調でした。

株価の上場局面がずっと続くのであれば、市場全体を購入するインデックス投資の方が有利なのかもしれません。しかしながら、株価の下落局面では、厳選された優良企業に投資をするアクティブファンドの優位性が目立ちます。市場全体が下げれば、もちろんアクティブファンドであっても下がりますが、株価が下げ止まる、下値抵抗力があるという意味です。

なぜ、そうなるのか?それは、株価下落(経済低迷期)には、株式市場から資金が引き上げられるために、優良企業以外には、資金が集まってきません。よりシビアに投資家が企業を選別してくる、だから、市場全体が下げても、優秀なアクティブファンドは下げ止まる。

逆に、株価上昇(経済好況期)には、株式市場全体が上がるために、市場全体を購入しているインデックス投資と、アクティブファンドでは差が小さくなる。

この10年は、株価は絶好調、しかし今後は分かりません。そのため、インデックス投資とアクティブファンド投資を組み合わせながら、中長期の資産形成に活かす、そんな考え方があっても良いと思います。それには、投資のコストを上回る、優秀なアクティブファンドを選ぶことは言うまでもありません。